Registre-se agora para obter acesso gratuito e ilimitado a reuters.com

Registro

/cloudfront-us-east-2.images.arcpublishing.com/reuters/ZIIXJJPXG5I4XF7KBN4DIB47OU.jpg)

13 de dezembro (Reuters) – Apple Inc (AAPL.O) Sua capitalização de mercado oscilou perto de US $ 3 trilhões na segunda-feira, depois de uma surpreendente onda na última década que a transformou na empresa mais valiosa do mundo.

As ações precisam ganhar 4% de seu preço de fechamento de US $ 175,74 por ação na segunda-feira para US $ 182,86 e US $ 3 trilhões em capitalização de mercado depois de encerrar o dia um pouco mais de 2% mais baixo. Ele subiu 11% na semana passada, estendendo seus ganhos em mais de 30% para o ano, já que os investidores continuam confiantes de que os consumidores de streaming continuarão pagando caro por iPhones, MacBooks e serviços como Apple TV e Apple Music.

A marcha da fabricante do iPhone de US $ 2 trilhões para quase US $ 3 trilhões em capitalização de mercado levou apenas 16 meses, liderando um grupo de gigantes da tecnologia como a Alphabet Inc. do Google (GOOGL.O) e Amazon.com Inc (AMZN.O) Que se beneficiou da forte dependência de indivíduos e empresas em tecnologia durante a pandemia.

Registro

Em comparação, a mudança da Apple de US $ 1 trilhão para US $ 2 trilhões levou dois anos, embora o aumento de suas ações tenha sido mais rápido durante esse tempo.

Brian Frank, gerente de portfólio da Frank Capital que vendeu sua posição de longo prazo na Apple em 2019, disse que a valorização das ações disparou. “A ação parece ter cotado em todos os bons resultados possíveis.”

Entre as novas linhas de receita que os investidores antecipam está um carro da Apple em potencial, junto com o crescimento em categorias de serviços como apps e TV que ainda está bem abaixo de 65% da receita da empresa gerada com as vendas do iPhone, de acordo com Daniel Morgan, gerente sênior de portfólio da Synovus. empresa confiável.

Cruzar a marca de US $ 3 trilhões adicionaria mais uma pena ao CEO Tim Cook, que assumiu o cargo depois que Steve Jobs renunciou em 2011 e supervisionou a expansão da empresa em novos produtos e mercados.

“Tim Cook fez um trabalho incrível na última década, elevando o preço das ações da Apple em mais de 1.400%”, disse Edward Moya, analista da OANDA.

As ações da Apple tiveram um retorno de 22% ao ano desde a década de 1990, enquanto o S&P 500. (.SPX) Uma rentabilidade inferior a 9% ao ano no mesmo período.

Se a Apple atingir US $ 3 trilhões, a Microsoft Corp (MSFT.O) Será a única empresa no clube de US $ 2 trilhões, enquanto a Alphabet (GOOGL.O)Amazonas (AMZN.O) e Tesla Inc (TSLA.O) ultrapassou um trilhão de dólares.

A Microsoft, que tem uma capitalização de mercado de cerca de US $ 2,6 trilhões, era a empresa mais valiosa do mundo recentemente, no final de outubro, quando a Apple relatou que as restrições da cadeia de suprimentos poderiam afetar seu crescimento no restante do ano.

As ações de grandes empresas de tecnologia dispararam este ano, pois os investidores se beneficiaram da maior demanda por produtos baseados em nuvem, à medida que as empresas mudaram para o modelo de negócios híbrido e os consumidores atualizaram seus dispositivos. Nasdaq 100 (.NDX)O S&P 500 mais amplo subiu cerca de 24%, provavelmente por grandes empresas como a Apple.

O surgimento de tecnologias como 5G, realidade aumentada / virtual e também inteligência artificial pode ajudar a Apple e outras ações de megatecnologia ricas em dinheiro a permanecer como as favoritas entre os investidores, já que a economia global deixa para trás a pandemia de coronavírus e alivia o estresse da cadeia de suprimentos.

“O aperto e eventual aperto do Fed, combinado com as preocupações de crescimento até o final de 2023, ajudou a Apple a retomar seu papel como a propriedade preferida da maioria dos investidores”, disse Moya.

Registro

(Reportagem de Nivedita Balu e Anisha Sircar em Bengaluru e David Randall em Nova York; Edição de Shonak Dasgupta, Nick Ziminsky e Jonathan Otis

Nossos critérios: Princípios de confiança da Thomson Reuters.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Imagens de William Thomas Cain / Getty

Atualizado com comentários executivos. Nos quase quatro anos desde o lançamento do principal canal de streaming da NBCUniversal, Peacock, o presidente da Comcast, Mike Kavanagh, diz que o serviço está “vendo tração” com sua mistura de entretenimento e esportes.

O CEO fez o comentário aos analistas de Wall Street depois que a Comcast relatou fortes resultados financeiros no primeiro trimestre, incluindo receitas da Peacock de US$ 1,1 bilhão, perdas menores e uma contagem de assinantes de 34 milhões.

Quando questionado sobre as expectativas originais de Peacock em relação aos gastos com conteúdo, Cavanagh respondeu qualitativamente, em vez de quantitativamente.

“Acho que podemos esperar que adotemos uma abordagem muito ampla”, disse ele, sem fornecer números específicos. Esportes e entretenimento “interagem bem entre si” em Peacock, disse ele. Ele indicou uma fuga Ted E Traidores Temporada 2 no primeiro quarto, que coincidiu com a transmissão ao vivo de um jogo dos playoffs da NFL.

“É esportes, é original, é o conteúdo da NBC no dia seguinte, é nossa biblioteca e nossos filmes pagos por 1”, disse Kavanagh ao descrever a Peacock Recipe. O trimestre abril-junho será “um pouco mais leve em termos de cadência de conteúdo”, aconselhou. “Mas quando olhamos para o meio do ano, temos as Olimpíadas, e logo depois temos o retorno da NFL, do Big Ten e do nosso jogo exclusivo da NFL em São Paulo, Brasil, junto com um grande filme Slate. – vítima, Tornados, Meu Malvado Favorito 4 plus Kung Fu Panda 4″ chega como um pavão. Como foi o caso em 2020, resumiu Kavanagh, a missão da Peacock é “transferir nossos pontos fortes e ativos atuais para o futuro digital”.

anteriormente:

A Comcast relatou resultados do primeiro trimestre que superaram as expectativas de Wall Street, com Peacock alcançando 34 milhões de assinantes, mas relatando custos de programação mais elevados.

A receita total aumentou 1%, para US$ 30,1 bilhões, com o lucro ajustado por ação chegando a US$ 1,04, em comparação com 92 centavos no mesmo período do ano anterior.

A divisão de mídia, que inclui a NBCUniversal e a empresa de streaming Peacock, teve um aumento de receita de quase 4%, para US$ 6,4 bilhões. Mas as despesas operacionais mais elevadas, especialmente as despesas de programação mais elevadas no Peacock, contribuíram para perdas maiores. O EBITDA ajustado, uma medida chave de rentabilidade, caiu 6%, para US$ 827 milhões.

A Peacock obteve receitas de US$ 1,1 bilhão, um aumento de 54% em relação ao ano passado, com perdas diminuindo para US$ 639 milhões, ante US$ 704 milhões no ano passado. A divulgação de resultados não forneceu detalhes sobre os custos de programação mais altos, mas em janeiro, Peacock mostrou um jogo de playoff do NFL Wild Card, que foi adquirido em um acordo de direitos separado do acordo de direitos de longo prazo da NBCU com a liga.

A receita de publicidade nativa permaneceu estável em US$ 2,025 bilhões, principalmente devido à redução das receitas nas redes lineares da empresa, compensada pelo aumento das receitas da Peacock.

As receitas da divisão de estúdios caíram 7%, para US$ 2,7 bilhões, e os lucros caíram 12%, embora as receitas teatrais tenham sido fortes graças a Panda Kung Fu 4 E Imigração. As receitas de licenciamento de conteúdo diminuíram durante este período, principalmente devido ao momento em que os títulos teatrais chegam em outras janelas.

Os resultados dos estúdios, participações de mídia e parques temáticos da empresa agora são relatados como conteúdo e experiências. A receita de conteúdo e experiências aumentou 1%, para US$ 10,4 bilhões, enquanto o EBITDA ajustado diminuiu 7%, para US$ 1,5 bilhão. O aumento de 1,5% nas receitas dos parques temáticos foi compensado por um impacto negativo em moeda estrangeira.

No lado da TV paga e da banda larga da empresa, as perdas de vídeo continuaram em declínio constante, com 487 mil clientes residenciais de vídeo perdidos no período.

Mais está chegando…

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Prepare-se para interrupções e seja paciente. Essa foi a mensagem de Mark Zuckerberg aos acionistas da Meta na quarta-feira, ao explicar sua decisão de investir dezenas de bilhões de dólares em uma onda de gastos plurianuais em inteligência artificial que precederá qualquer recompensa significativa.

Cofundador e CEO da Meta, dona do Instagram, FacebookO WhatsApp disse que recentemente ficou mais otimista sobre as perspectivas da empresa de dominar o mercado altamente competitivo de serviços generativos de IA e que concluiu que “faz sentido ir mais longe”.

Zuckerberg admitiu durante a teleconferência de resultados do primeiro trimestre da empresa que isso pode não agradar aos investidores, e as ações da Meta caíram mais de 15% horas depois que ele falou. “Historicamente, temos visto muita volatilidade em nosso estoque durante esta fase de nosso catálogo de produtos, à medida que investimos e expandimos para um novo produto, mas ainda não o monetizamos.”

A Meta disse na quarta-feira que as despesas de capital para apoiar as suas ambições de IA poderiam totalizar 40 mil milhões de dólares este ano, até 5 mil milhões de dólares a mais do que alocou em Outubro. A empresa disse que os custos só aumentarão nos próximos anos. “Isso provavelmente levará vários anos”, disse ele.

Mas Zuckerberg também observou que os “investidores inteligentes” reconhecerão a oportunidade e serão pacientes. Afinal, a empresa já passou por isso antes, disse ele, apontando para investimentos em produtos como Reels e Stories que já valeram a pena.

O apelo direto à paciência de Wall Street destaca o perigo de uma corrida armamentista de IA na qual a Meta está comprometida. Microsoft A empresa supostamente planeja gastar até US$ 100 bilhões para construir um data center de IA dedicado com o fabricante do ChatGPT OpenAI. A Alphabet, dona do Google, vem investindo pesadamente em inteligência artificial há anos.

enquanto Google A Microsoft e a Microsoft têm negócios em nuvem que servem como formas de monetizar seus investimentos em IA, mas a Meta não está no negócio de nuvem. Mas Zuckerberg deu a entender que cobrar pela “computação” poderia ser uma forma de gerar receitas a partir da sua tecnologia de IA, juntamente com o seu negócio tradicional de publicidade.

Zuckerberg atribuiu sua crescente confiança nas perspectivas de IA da Meta ao modelo de linguagem Llama 3 recentemente lançado pela empresa e à versão para consumidor da tecnologia dele, que está sendo chamada de Meta AI em alguns países. Zuckerberg disse que dezenas de milhões de pessoas já experimentaram o Meta AI e que a empresa planeja lançá-lo para mais usuários nos próximos meses.

A Meta não gera nenhuma receita direta quando os usuários interagem com a Meta AI no momento, mas Zuckerberg apontou repetidamente para o histórico da empresa de monetizar seus produtos quando eles atingem escala suficiente – mas ele não disse quando esse momento chegará.

“O que mostramos agora é que temos a capacidade de construir modelos líderes em nossa empresa, então acho que faz sentido avançar com isso. E faremos isso, acho que será um bom investimento no longo prazo. prazo.”

Esta história apareceu originalmente em Fortune.com

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Abra o Editor's Digest gratuitamente

Rula Khalaf, editora do Financial Times, escolhe as suas histórias favoritas neste boletim informativo semanal.

Mark Zuckerberg reavivou os temores dos investidores de que não controlaria os custos na Meta depois de prometer aumentar os gastos e transformar o grupo de mídia social na “empresa líder mundial de IA”, fazendo com que suas ações caíssem mais de 15 por cento após o expediente de quarta-feira.

A declaração de lucros da Meta mostrou que a receita da empresa – cujas plataformas incluem Facebook, Instagram e WhatsApp – aumentou 27%, para US$ 36,5 bilhões, nos primeiros três meses de 2024, um pouco acima das expectativas dos analistas de US$ 36,2 bilhões.

Mas a Meta também elevou sua orientação máxima de gastos de capital para o ano inteiro de US$ 37 bilhões para US$ 40 bilhões, a fim de “continuar a acelerar nossos investimentos em infraestrutura para apoiar nosso roteiro de IA”. O gasto total de capital no ano passado foi de US$ 28,1 bilhões.

Acrescentou que espera que as despesas de capital continuem a aumentar no próximo ano e também elevou o intervalo inferior da sua orientação de despesas para o ano inteiro de 2024, de 94 mil milhões de dólares para 96 mil milhões de dólares. A expectativa era que as receitas para o trimestre atual variassem entre US$ 36,5 bilhões e US$ 39 bilhões, em comparação com estimativas de consenso de US$ 38,3 bilhões.

No ano passado, o CEO da Meta procurou manter Wall Street feliz num cenário de condições macroeconómicas difíceis, cortes de empregos e cortes de custos e descreveu 2023 como um “ano de eficiência”.

No entanto, Zuckerberg está sob crescente pressão para acompanhar a corrida acelerada da IA com grupos de Silicon Valley como OpenAI, Microsoft e Google da Alphabet, forçando-o a aumentar o investimento na dispendiosa tecnologia e infra-estruturas necessárias para apoiar os seus planos. Espera-se que a Microsoft e a Alphabet forneçam atualizações sobre seus esforços de IA nos relatórios de lucros na quinta-feira.

Zuckerberg disse em uma ligação com analistas que acredita que a Meta “deve investir significativamente nos próximos anos para construir modelos mais avançados e serviços de IA maiores no mundo”. Ele acrescentou que estes gastos devem crescer “significativamente antes de obtermos receitas significativas de alguns destes novos produtos”.

A queda das ações da Meta após o expediente eliminou bilhões de dólares de seu valor de mercado. Trata-se de uma reversão acentuada para uma ação que subiu mais de 40 por cento este ano, depois de ter estado em território recorde desde o seu excelente anúncio de lucros do quarto trimestre em fevereiro, durante o qual divulgou os seus primeiros lucros e sinalizou uma forte recuperação após uma recente campanha publicitária. . Recessão.

Como parte dos seus esforços para desenvolver ferramentas de IA e integrá-las nos seus produtos, a Meta concentrou-se na introdução de chatbots nas suas aplicações de redes sociais para aumentar o envolvimento, bem como funcionalidades para anunciantes, e melhorar a segmentação dos seus feeds. Este mês, lançou uma nova versão do modelo de IA por trás de seus chatbots, o Llama 3, que, segundo ela, melhorou drasticamente as capacidades, incluindo a capacidade de raciocinar. A Mita também revelou uma nova geração de seus chips dedicados de inteligência artificial.

Em seus comentários iniciais aos investidores na teleconferência de resultados de quarta-feira, durante a qual as ações continuaram a cair, Zuckerberg tentou acalmar as preocupações dos investidores sobre os gastos, apontando para o “forte histórico” da empresa em geração de renda.

Para gerar receita, a Meta poderia dimensionar mensagens comerciais, inserir anúncios nas interações dos usuários com chatbots alimentados por IA e cobrar dos grupos o uso de modelos maiores de IA, disse ele.

Zuckerberg também disse que Meta continuará investindo em suas ambições de longo prazo de construir um mundo virtual cheio de avatares, com foco no desenvolvimento do que ele chamou de “IA vestível” – óculos inteligentes com um assistente de IA integrado.

Reality Labs, braço de realidade virtual e aumentada da Meta, registrou prejuízo de US$ 3,85 bilhões no primeiro trimestre, aproximadamente o mesmo valor do ano anterior, com a empresa acrescentando que continua esperando que as perdas operacionais aumentem significativamente ano após ano.

“As cutucadas de Mark Zuckerberg foram uma reminiscência do que ele disse uma vez sobre o metaverso. Não deu muito certo, mas isso é diferente dos jogos de azar do Metaverso porque a IA agora tem casos de uso práticos e reais”, disse Mike Proulx, diretor de pesquisa da Forrester. .

“A questão permanece se a Meta pode competir na corrida da IA enquanto mantém uma posição financeira forte. Para fazer isso, espere ver mais recursos do ‘metaverso’ transferidos do Reality Labs para as iniciativas de IA da Meta.”

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

O bitcoin pode chegar a US $ 37.000, mas o trader afirma que o preço do bitcoin será maior ‘Um número que você não consegue entender’

Os Nets estão tentando adquirir Kevin Love dos Cavaliers, Isaiah Hartenstein

Mike Frasini, presidente da Amazon Games, deixa o cargo

Rússia ameaça sequestrar o telescópio espacial alemão

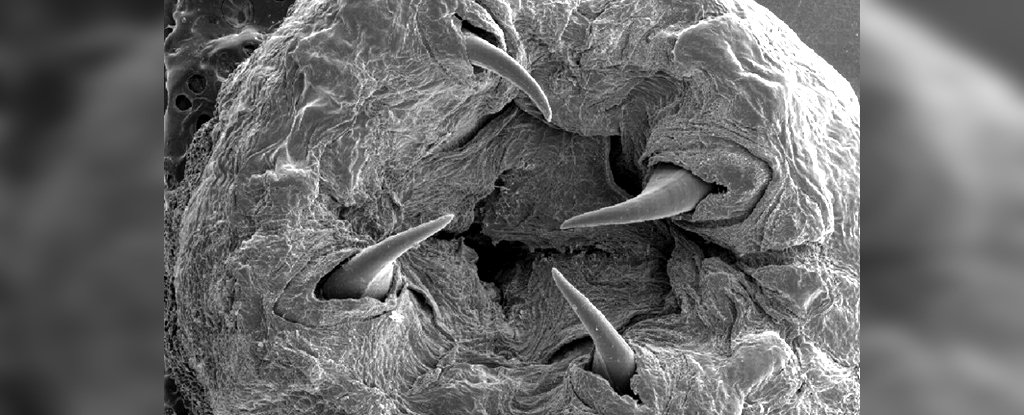

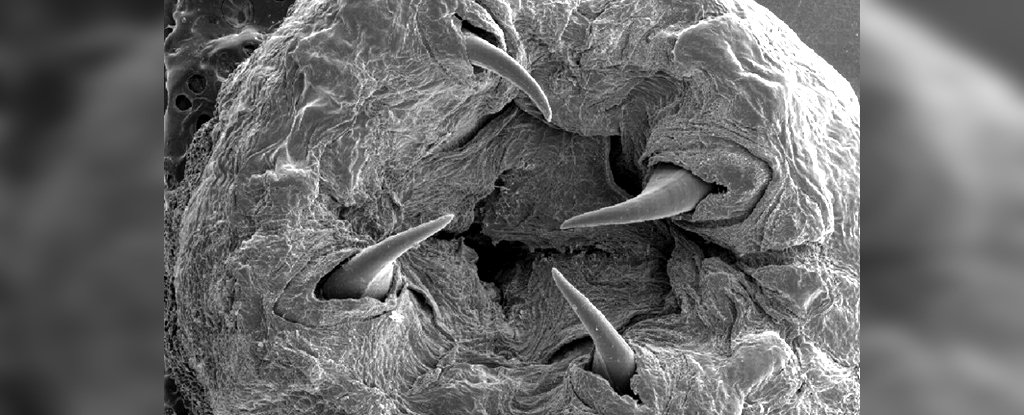

Finalmente sabemos como a lagarta do pesadelo cria presas de metal

Astrofísicos podem ter encontrado um buraco negro de massa intermediária na galáxia de Andrômeda

ZOTAC confirma que quatro dos nove modelos Geforce RTX 40 SUPER terão preço MSRP

USMNT empata com a Jamaica na primeira partida da Copa Ouro da CONCACAF: o que isso significa para os Estados Unidos