Os mercados de ações afundaram na sexta-feira, continuando a forte queda que começou em agosto, com os investidores tentando resistir aos fortes ventos econômicos nos EUA e em todo o mundo, que provavelmente piorarão.

Economy

O Fed vê dor econômica à frente. Os mercados de ações sentem isso agora.

O Federal Reserve prometeu trazer a inflação de volta ao controle – mesmo que uma economia em desaceleração aumente o desemprego e as famílias e as empresas sintam alguma dor. Apesar da decisão do Fed de Aumento da taxa de juros nesta semana Amplamente esperado, os mercados de ações já estão sentindo essa dor.

“O trabalho contínuo do Fed para equilibrar a restauração da estabilidade de preços contra a dor econômica agitou os mercados, pois as esperanças estão desaparecendo rapidamente”, disse Nicole Tannenbaum, sócia e analista-chefe de investimentos da Checkers Financial Management. “A política monetária é uma ferramenta contundente, e os investidores estão preocupados com o fato de o Fed poder ir longe demais antes de poder avaliar com precisão os efeitos de sua política na economia”.

As más notícias do mercado – e a previsão do Federal Reserve de uma forte desaceleração na economia – podem afetar as campanhas neste outono nas eleições parlamentares de meio de mandato, onde os republicanos esperavam que os eleitores culpassem o presidente Biden e os democratas pela alta inflação. A inflação caiu um pouco questões de destaque entre o eleitorado, como as pessoas dizem se sentindo melhor No que diz respeito à economia e obter algum espaço para respirar com os preços mais baixos do gás. Mas a turbulência nos mercados pode se tornar um tema quente na trilha.

O peso total das ações do Fed desde março – já empurrando a taxa básica em 3 pontos percentuais, com mais aumentos por vir – Pode não ser sentido até o final deste ano ou no próximo. Mas os mercados financeiros aceitam as promessas do banco central e enviam os alarmes de volta – deixando claro que não importa quantas vezes as autoridades do Fed digam que farão tudo o que puderem para esmagar a inflação, a ideia ainda preocupa Wall Street.

“Acho que provavelmente vai piorar antes de melhorar”, disse Dan Ives, diretor administrativo e analista-chefe de pesquisa de ações da Wedbush Securities.

Analistas dizem que o declínio não é apenas sobre os movimentos do Fed até agora, mas também sobre mais aperto à frente, e a crescente possibilidade de que o Fed não possa derrubar a inflação sem causar uma recessão. Esse tipo de deflação também pode se recuperar rapidamente nos lucros corporativos.

O presidente do Fed, Jerome H. Powell, disse na quarta-feira, após o anúncio da taxa do Fed.

O banco central é rápido em esfriar a economia e baixar os preços ao consumidor. As autoridades ainda não estão vendo progresso suficiente. Mas a tensão do mercado já está refletindo a economia local e global Eu tendia a desacelerar.

Os preços do petróleo caíram para o nível mais baixo desde janeiro. O setor de energia da Standard & Poor’s também caiu mais de 6%.

Participar em Grandes empresas de tecnologia, incluindo Apple, Amazon, Microsoft e Meta Platforms, caíram na sexta-feira. (O presidente da Amazon, Jeff Bezos, é dono do Washington Post.) O Goldman Sachs reduziu sua previsão de fim de ano para o S&P 500, impulsionado principalmente por taxas de juros mais altas. Por outro lado, os rendimentos dos títulos dispararam esta semana após o último aumento de juros do Fed, e os títulos do Tesouro de 2 e 10 anos registraram altas não vistas em mais de uma década.

Os principais índices de mercado caíram significativamente ao longo do ano até agora, embora o longo mercado em alta que durou até recentemente signifique que eles ainda estão em alta de mais de 30% nos últimos cinco anos.

Más notícias econômicas podem se tornar uma questão política. O líder da minoria da Câmara, Kevin McCarthy (Califórnia), Anunciando a agenda oficial de campanha do Partido Republicano Na sexta-feira, ele tocou no assunto: “Queremos uma economia forte. Isso significa que você pode encher seu tanque. Você pode comprar mantimentos. Você tem dinheiro suficiente para ir à Disneylândia e economizar para o futuro – para que seus salários cresçam , eles não encolhem mais.”

brutal perto de Veio uma semana depois O Federal Reserve elevou as taxas de juros novamente em três quartos de ponto percentual, o terceiro passo desse tipo e o quinto aumento este ano em sua luta contra a inflação. O aumento de quarta-feira foi considerado estranhamente grande até recentemente. Mas as autoridades do Fed querem empurrar as taxas de juros para além da zona “neutra” de cerca de 2,5 por cento, onde as taxas não estão desacelerando nem estimulando a economia, e para a “zona restrita” que reduz a demanda do consumidor.

A taxa de juros de referência do Fed está agora entre 3% e 3,25%, e as autoridades esperam que ultrapasse 4% até o final do ano, o que é considerado cativo.

Esta taxa não controla diretamente as taxas de hipotecas e outros empréstimos. Mas afeta o quanto os bancos e outras instituições financeiras pagam para emprestar, o que ajuda a impulsionar os preços dos empréstimos de forma mais ampla. Mais importante, as comunicações do Fed – sejam notas de funcionários do Fed ou as perspectivas econômicas para os formuladores de políticas – são fundamentais para moldar as condições financeiras e fazer com que os mercados comecem a precificar aumentos de juros que ainda estão por vir.

A política monetária é notória pelo atraso, e os aumentos das taxas do Fed ainda não reduziram significativamente a inflação até agora. Mas os movimentos aparecem na economia de outras maneiras.

“As condições financeiras geralmente foram afetadas bem antes de anunciarmos nossas decisões”, disse Powell nesta semana. Então, as mudanças nas condições financeiras começam a afetar a atividade econômica muito rapidamente, dentro de alguns meses. Mas provavelmente levará algum tempo para ver os efeitos completos das mudanças nas condições financeiras sobre a inflação”.

A economista-chefe da KPMG, Diane Sonk, disse que os operadores também estão preocupados com a forma como os movimentos do Fed serão amplificados à medida que outros bancos centrais intensificam suas lutas contra a inflação. O Federal Reserve está entre a lista de bancos centrais globais que aumentaram as taxas de juros nesta semana – o Banco da Inglaterra elevou as taxas em meio ponto percentual na quinta-feira, por exemplo, e alertou que o Reino Unido já pode estar em recessão. O temor é que as economias de muitos países não consigam resistir a uma forte desaceleração. E as taxas de juros mais altas do Fed significam maiores encargos de dívida para os países pobres.

As ações europeias também caíram acentuadamente na sexta-feira, em parte depois que o Reino Unido anunciou uma série abrangente de cortes de impostos para aliviar a recessão.

Economistas e traders temem que, se os formuladores de políticas estiverem fazendo tantas oscilações ao mesmo tempo, corram o risco de exagerar, não apenas para suas próprias economias, mas para o mundo.

“Síncrono, não síncrono”, disse Sonk sobre os movimentos sucessivos dos vários bancos centrais. “Isso não foi planejado.”

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

As ações da GameStop ganham 110%, param devido à volatilidade após a postagem de “Roaring Kitty”

As ações da GameStop (GME) subiram até 110% na segunda-feira e foram interrompidas pela volatilidade várias vezes após o “Roaring Kitty”, aquele visto como o início da mania das ações de meme durante a pandemia, publicar Online pela primeira vez desde 2021.

As ações chegaram a US$ 30 por ação na segunda-feira. As ações têm apresentado tendência de alta, subindo quase 60% nas últimas duas semanas.

“Roaring Kitty”, identificado naquele ano como Keith Gill, tornou-se uma figura proeminente no subreddit WallStreetBets e no YouTube por sua posição otimista no GameStop (GME).

A postagem de domingo no X, anteriormente conhecido como Twitter, incluía a foto de um jogador de videogame inclinado para frente, parecendo levar o jogo a sério. A postagem recebeu mais de 81 mil curtidas e 9 mil comentários. A última vez que Roaring Kitty postou no X foi em junho de 2021.

Ele era conhecido por postar comentários sobre por que a GameStop estava subindo e eventualmente testemunhou perante o Congresso sobre a enorme pressão a descoberto em janeiro de 2021, que foi estimulada por um exército de comerciantes de varejo.

A participação a descoberto na GameStop é de cerca de 24% do float, de acordo com dados da S3 Partners.

“Incluindo as perdas de hoje, as posições vendidas no GME caíram US$ 1,34 bilhão nas perdas acumuladas em maio e agora caíram US$ 952 milhões no ano”, disse Ihor Dusaniwski, diretor-gerente da S3 Partners, ao Yahoo Finance na segunda-feira.

O aperto nas vendas de segunda-feira ocorre na esteira de um recente aumento nas ações relacionadas a memes. As ações da operadora de rede de teatros AMC (AMC) subiram até 50% durante a sessão, enquanto as ações da Trump Media & Technology (DJT) subiram 8%.

“Os vendedores a descoberto podem enfrentar uma jornada difícil e sangrenta nessas ações”, disse Dusaniwski.

Como destacou recentemente Jared Blecker, do Yahoo Finance, o recente aumento nas ações de memes não parece ser um sinal ameaçador como no passado, mas sim um apetite saudável pelo risco de investimentos.

Ines Ferry é a principal correspondente comercial do Yahoo Finance. Siga-a no Twitter em @ines_ferre.

Clique aqui para obter as últimas notícias do mercado de ações e análises aprofundadas, incluindo eventos de movimentação de ações

Leia as últimas notícias financeiras e de negócios do Yahoo Finance

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Hipoteca: dados sugerem mais pagamentos nominais durante a aposentadoria

Fonte da imagem, Imagens Getty

- autor, Kevin Beachy

- Papel, Repórter de custo de vida

-

Estima-se que centenas de milhares de proprietários contraíram hipotecas nos últimos três anos e continuarão a pagá-las até a aposentadoria.

Observou-se um aumento significativo nos termos das hipotecas após a idade de reforma estatal, especialmente nos novos empréstimos à habitação concedidos a pessoas com menos de 30 anos de idade.

Os números do Banco de Inglaterra mostram como aumentou a percentagem de novas hipotecas com data de vencimento posterior.

As altas taxas de hipotecas levaram muitas pessoas a optar por um prazo de reembolso estendido para controlar os custos.

Os números surgiram na sequência de um pedido de Liberdade de Informação (FoI) feito por Sir Steve Webb, o antigo Secretário de Pensões que é agora sócio da consultora de pensões LCP.

“O desafio de subir na carreira imobiliária está a forçar um grande número de jovens compradores de casas a apostar nas suas perspectivas de reforma através da contratação de hipotecas de longo prazo”, disse ele.

Ele observou que a utilização de poupanças de reforma limitadas para liquidar uma hipoteca poderia deixar as pessoas em maior risco de pobreza na velhice.

Pensamento cuidadoso

O FoI seguiu o Relatório de Política Financeira do Banco da Inglaterra, que incluiu dados de hipotecas para o quarto trimestre de 2023. Webb solicitou os dados correspondentes para o quarto trimestre dos dois anos anteriores.

Os dados do Banco de Inglaterra mostram que, nos últimos três meses de 2021, cerca de 31% das novas hipotecas tinham uma data de fim para além da idade de reforma do Estado.

Dois anos mais tarde, cerca de 42% das novas hipotecas tinham uma data de expiração durante a reforma, indicando a crescente popularidade dos empréstimos a longo prazo.

Durante os últimos três trimestres, houve aproximadamente 300.000 novas hipotecas nesta categoria.

Muita coisa pode mudar nas perspectivas financeiras dos proprietários durante a sua vida profissional.

Uma hipoteca de longo prazo pode ser substituída por uma hipoteca de curto prazo à medida que a renda de alguém aumenta ou ela encontra outras maneiras de pagar a hipoteca.

No entanto, as pressões sobre os jovens proprietários são claras, com a percentagem de hipotecas sobre reformas excessivas a aumentar acentuadamente.

O número de proprietários com menos de 30 anos que contrataram essas hipotecas dobrou no período de dois anos, enquanto o número de proprietários com menos de 40 anos aumentou 30%.

Entretanto, os grupos etários mais velhos registaram um declínio nos negócios hipotecários.

Aconteceu durante dois anos de turbulência no mercado hipotecário. As taxas são muito mais altas agora do que no final de 2021.

Os jovens proprietários optaram por prazos de hipoteca mais longos para facilitar o gerenciamento dos pagamentos.

Por quanto tempo esta tendência poderá continuar dependerá em grande parte da descida e da estabilização das taxas hipotecárias.

Na quinta-feira, embora o Banco de Inglaterra tenha mantido a sua taxa de juro de referência em 5,25%, avançou no sentido de um corte nas taxas de verão e sugeriu novos cortes.

O governador do banco, Andrew Bailey, disse estar “otimista de que as coisas estão caminhando na direção certa” em relação à economia britânica, levando à especulação de um corte nas taxas de juros diretoras.

Maneiras de tornar sua hipoteca mais acessível

- Faça pagamentos indevidos. Se você ainda tiver algum tempo para comprar um negócio a uma taxa fixa baixa, poderá pagar mais agora para economizar dinheiro mais tarde.

- Mude para uma hipoteca apenas com juros. Ele pode manter seus pagamentos mensais acessíveis, mesmo que você não pague dívidas acumuladas quando comprou sua casa.

- Prolongue a vida da sua hipoteca. O prazo típico da hipoteca é de 25 anos, mas agora estão disponíveis prazos que variam de 30 a 40 anos.

Você é afetado pelos problemas que esta história aborda?

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

O arrefecimento do núcleo da inflação proporcionará alívio mínimo ao Fed

(Bloomberg) — O núcleo da inflação dos EUA provavelmente moderou-se em abril pela primeira vez em seis meses, oferecendo um vislumbre de esperança de que as pressões sobre os preços estejam começando a diminuir novamente após uma série de surpresas ascendentes.

Mais lidos da Bloomberg

O núcleo do IPC, que exclui alimentos e combustíveis, deverá subir 0,3% em relação ao mês anterior, após subir 0,4% durante o primeiro trimestre. O Bureau of Labor Statistics está programado para divulgar seu relatório do Índice de Preços ao Consumidor na quarta-feira.

Em comparação com abril de 2023, o núcleo do IPC deverá aumentar 3,6%. Embora este aumento anual seja o mais pequeno em três anos, continua a ser demasiado rápido para apaziguar os decisores políticos da Fed, que querem provas de que a inflação está a abrandar consistentemente enquanto debatem o momento dos cortes nas taxas de juro.

O IPC global deverá subir 0,4% pelo terceiro mês consecutivo, à medida que os preços da gasolina atingem o seu nível mais elevado em seis meses. Embora os preços das matérias-primas tenham caído consideravelmente, os custos dos serviços básicos permanecem elevados, o que explica por que a inflação se manteve estável no primeiro trimestre.

Parte da dificuldade que a Fed tem tido em reduzir a inflação para o seu objectivo de 2% reside no resiliente consumidor americano. As vendas a retalho em Fevereiro e Março avançaram fortemente, embora as previsões dos economistas para Abril sugerissem que as famílias fizeram uma pausa. Esses números também estão programados para serem divulgados na quarta-feira.

Na terça-feira, os economistas irão analisar o relatório do governo sobre os preços no produtor para avaliar o impacto de categorias como cuidados de saúde e gestão de carteiras que alimentam a medida de inflação preferida da Fed – o índice de preços de despesas de consumo pessoal.

Outros relatórios da próxima semana incluem construção de moradias e produção industrial para abril.

O presidente do Federal Reserve, Jerome Powell, deve falar na terça-feira em um evento para banqueiros estrangeiros em Amsterdã. Os presidentes regionais do Fed, Loretta Mester, de Cleveland, e Raphael Bostic, de Atlanta – que votam na política este ano – também estão programados para falar.

O que a Bloomberg Economics diz:

“O relatório central do IPC de abril pode parecer encorajador – esperamos que desacelere em comparação com março – mas vemos uma grande probabilidade de que a leitura central do PCE deste mês, uma preocupação maior para o Fed, permaneça forte.”

—Anna Wong, Stuart Ball, Elisa Wenger e Estelle Au, economistas. Para a análise completa, clique aqui

Rumo ao Norte, os dados canadianos sobre as vendas de casas existentes em Abril revelarão se o mercado da Primavera está a aquecer, à medida que os compradores antecipam cortes nas taxas de juro. Dados sobre inícios de habitação, fabricação e atacado também serão divulgados.

Noutros lugares, os números sobre a força das economias chinesa e japonesa, os dados salariais do Reino Unido e as últimas previsões da UE manterão os investidores ocupados nos próximos dias.

Clique aqui para saber o que aconteceu na semana passada. Abaixo está um resumo do que acontecerá na economia global.

Ásia

A China publica uma série de dados na sexta-feira que deverão mostrar um forte início de segundo trimestre, com o crescimento da produção industrial, das vendas no varejo e do investimento em ativos fixos acelerando ano a ano.

Mas o declínio no sector da habitação continuará a representar riscos, prevendo-se que o investimento imobiliário diminua mais de 9%.

Estima-se que a economia japonesa tenha contraído no primeiro trimestre devido a um declínio no consumo privado e no investimento empresarial, bem como à primeira contribuição negativa das exportações líquidas num ano. Esses números estão previstos para quarta-feira.

É provável que o crescimento recupere novamente no segundo trimestre graças a uma recuperação na produção automóvel, de acordo com a Bloomberg Economics.

Na sexta-feira, a Malásia anunciou os números do PIB.

O crescimento salarial australiano deverá aumentar ligeiramente no primeiro trimestre, prevendo-se que a taxa de desemprego suba para 3,9% em Abril.

Entretanto, o tesoureiro australiano Jim Chalmers disse à Bloomberg que o orçamento proporcionaria um impulso maior à indústria mineral crítica do país, descrevendo o mercado lucrativo como uma “oportunidade de ouro”. Ele está programado para divulgar seu plano financeiro anual na noite de terça-feira.

As estatísticas comerciais deverão ser divulgadas na Indonésia e em Singapura, e espera-se que o banco central das Filipinas mantenha a sua taxa de juro de referência em 6,5% na quinta-feira.

Europa, Médio Oriente, África

O Reino Unido estará no centro das atenções com dados do mercado de trabalho que poderão encorajar os decisores políticos a observarem a diminuição das pressões inflacionistas.

O rendimento médio semanal, excluindo bônus, aumentou 5,9% anualmente no primeiro trimestre, de acordo com estimativas médias dos economistas.

Embora a continuação da tendência descendente continue forte, encorajaria os responsáveis do Banco de Inglaterra, dois dos quais votaram na quinta-feira a favor de um corte imediato nos custos dos empréstimos contra sete que votaram a favor de nenhuma mudança.

Na sequência desta decisão, os discursos dos decisores políticos do Reino Unido atrairão a atenção. Entre eles está o economista-chefe do Banco da Inglaterra, Hugh Bell, que falará na terça-feira.

Na zona euro, o calendário inclui vários funcionários do Banco Central Europeu. Os governadores dos Países Baixos, Alemanha, França e Itália estão entre os que falarão. O Banco Central Europeu deverá divulgar a sua análise semestral da estabilidade financeira na quinta-feira.

O número de confiança dos investidores alemães ZEW de terça-feira será o destaque de uma semana mais calma em termos de dados. O relatório final sobre a inflação da zona euro para abril será publicado na sexta-feira.

A Comissão Europeia, com sede em Bruxelas, divulgará previsões económicas para a região na quarta-feira, incluindo previsões de crescimento, inflação, dívida e défices.

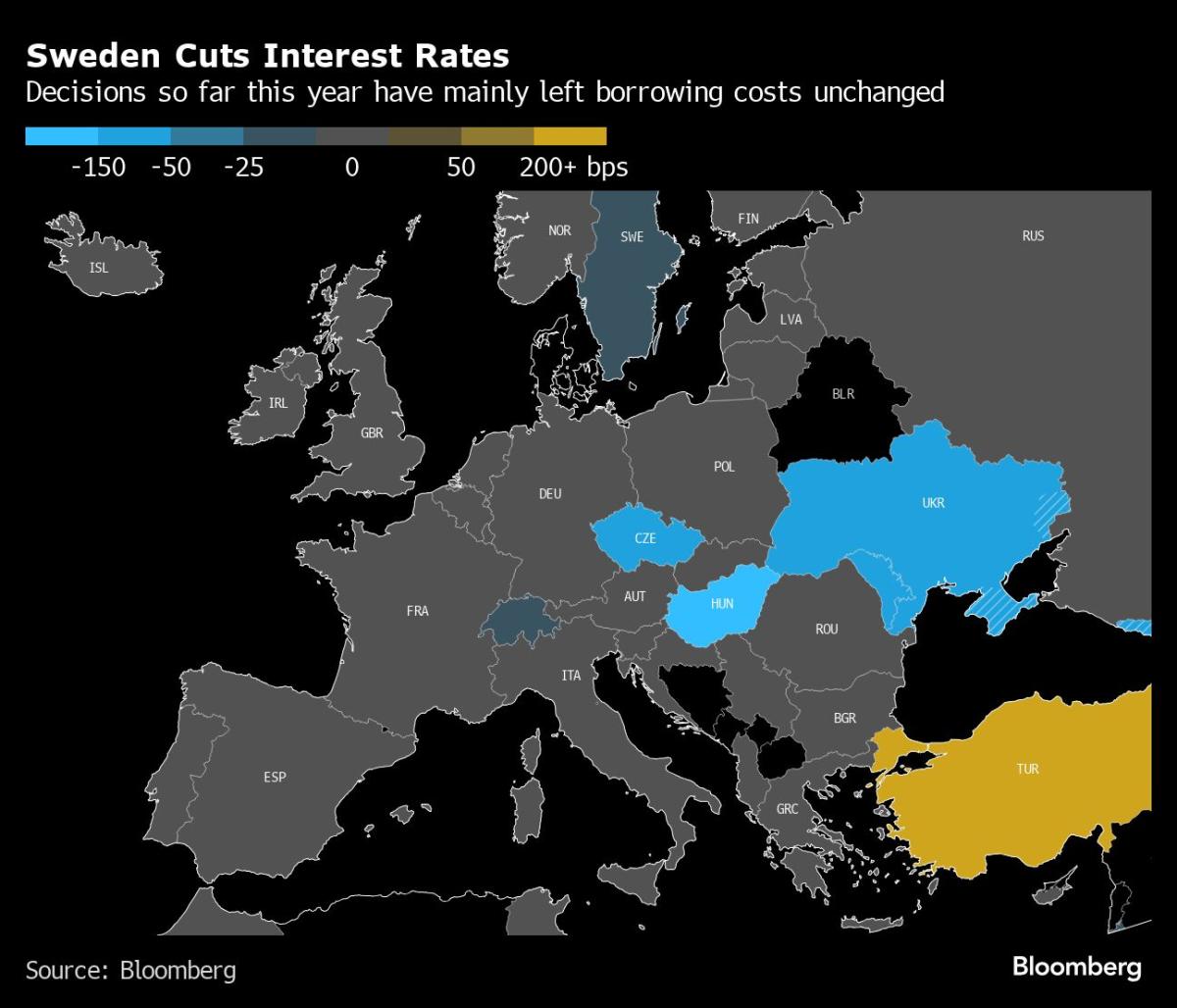

Na Suécia, onde o Riksbank cortou as taxas de juro em 8 de Maio e prometeu mais este ano, a acta dessa decisão será publicada na quarta-feira, juntamente com a última leitura da inflação.

Os números do PIB da Noruega e da Polónia serão publicados na próxima semana.

O banco central da Roménia poderá na segunda-feira reduzir a sua taxa de juro pela primeira vez em três anos, à medida que a inflação ali diminuir gradualmente. Os últimos números de preços ao consumidor e crescimento do país também estão programados para serem divulgados nos próximos dias.

A leste, a inflação na Rússia deverá permanecer perto de 7,7%, com base em dados semanais do Ministério da Economia. Enquanto isso, os números do PIB podem mostrar uma recuperação do crescimento nos primeiros meses de 2024.

A Bloomberg Economics estima que a economia russa cresceu 5% em termos anuais no primeiro trimestre, face aos 4,9% dos três meses anteriores, apoiada pelos gastos de guerra e pela confiança dos consumidores.

Rumo ao sul, a taxa de inflação de Israel pode ter abrandado para 2,5%, mais uma prova de que a guerra de Israel contra o Hamas teve pouco impacto nos aumentos do custo de vida.

Na Nigéria, espera-se que o crescimento dos preços no consumidor acelere para mais de 34% em Abril, em parte devido à triplicação dos preços da electricidade para alguns consumidores urbanos.

Noutras partes de África, estão previstas duas decisões do banco central:

-

Os decisores políticos da Zâmbia deverão aumentar na Quarta-feira a taxa de juro directora pela sexta reunião consecutiva para apoiar o kwacha, que está a ser negociado em níveis recordemente baixos face ao dólar.

-

A autoridade monetária de Angola poderá seguir o exemplo na Sexta-feira e aumentar o seu índice pela segunda vez consecutiva para combater a inflação, que deverá continuar a subir devido à redução dos subsídios aos combustíveis.

América latina

A economia colombiana poderá ter expandido ligeiramente no primeiro trimestre, apoiada por uma produção mais forte do que o esperado em Fevereiro.

O banco central elevou sua previsão de crescimento para 2024 de 0,8% para 1,4%, enquanto reduziu as estimativas para o próximo ano de 3,5% para 3,2%.

Também estão disponíveis dados sobre produção industrial, manufatura e vendas no varejo, que passaram 12 meses sem leitura positiva.

Entretanto, o principal responsável da política monetária da Colômbia advertiu que o banco central deveria ter cuidado, pois a aceleração dos cortes nas taxas de juro poderia reflectir o ritmo de desaceleração da inflação.

A economia brasileira recuperou no final do ano e permaneceu forte nos primeiros dois meses de 2024. A leitura do PIB de fevereiro foi ligeiramente melhor do que o esperado, devido ao aumento do salário mínimo e ao apoio governamental ao rendimento das famílias de baixos rendimentos.

Os números do PIB do Peru para Março podem ter perdido algum ímpeto depois de terem registado uma leitura superior ao esperado em Fevereiro.

Espera-se que a economia recupere da recessão em 2023, mas o estrago está feito: o número de peruanos que vivem na pobreza extrema atingiu o máximo dos últimos 11 anos no ano passado.

No Uruguai, a inflação de 3,68%, que está dentro da meta do banco central, pode levar os legisladores a reduzir os custos dos empréstimos pela segunda reunião consecutiva, a partir do nível atual de 8,5% na quinta-feira.

A terapia de choque do presidente argentino Javier Miley para a economia assolada pela crise do país começou a produzir resultados na frente da inflação.

Os analistas esperam agora que a leitura de abril seja de 9% em relação ao mês anterior, abaixo da previsão de 13% em janeiro, com a leitura de final de ano caindo cerca de 66 pontos percentuais, para 161,3%.

–Com assistência de Robert Jameson, Monique Vanek, Piotr Skolimowski, Paul Wallace, Tony Halpin e Bryan Fowler.

(Atualizações com o Banco Central da Colômbia na seção América Latina)

Mais lidos da Bloomberg Businessweek

©2024 Bloomberg L.P.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

-

Economy3 anos ago

O bitcoin pode chegar a US $ 37.000, mas o trader afirma que o preço do bitcoin será maior ‘Um número que você não consegue entender’

-

sport3 anos ago

Os Nets estão tentando adquirir Kevin Love dos Cavaliers, Isaiah Hartenstein

-

Tech2 anos ago

Mike Frasini, presidente da Amazon Games, deixa o cargo

-

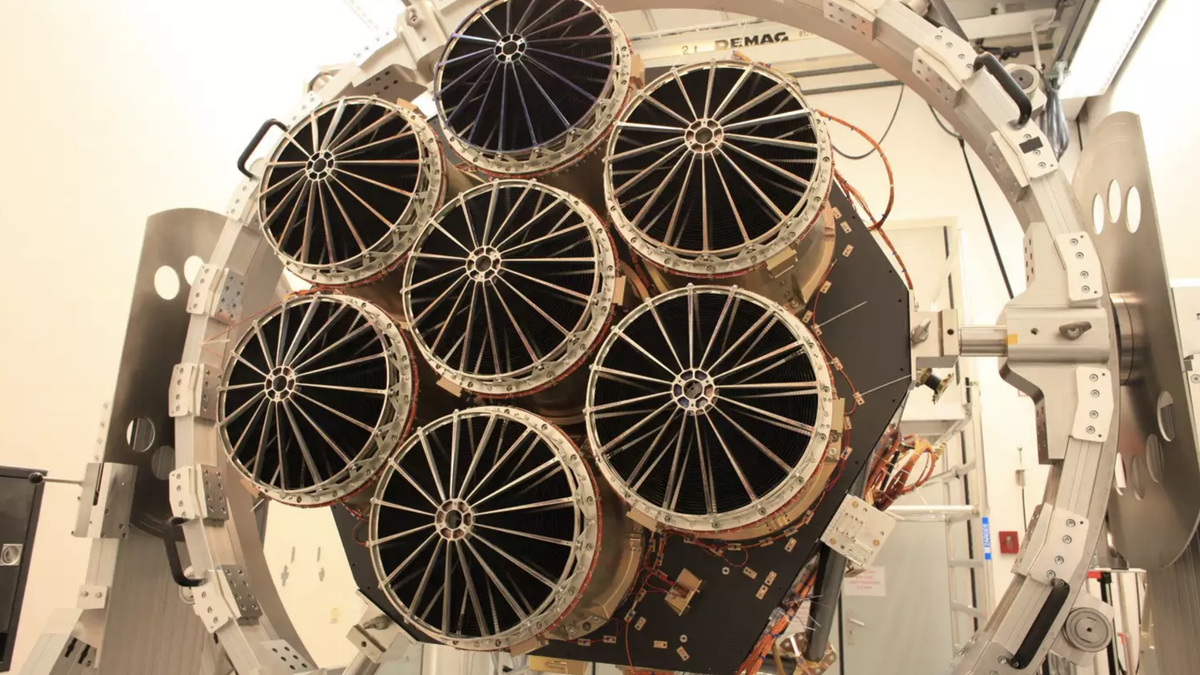

science2 anos ago

Rússia ameaça sequestrar o telescópio espacial alemão

-

science2 anos ago

Astrofísicos podem ter encontrado um buraco negro de massa intermediária na galáxia de Andrômeda

-

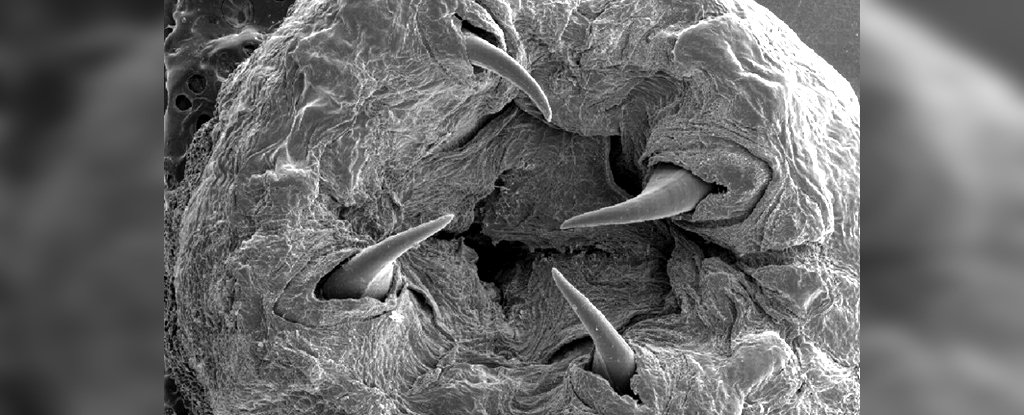

science2 anos ago

Finalmente sabemos como a lagarta do pesadelo cria presas de metal

-

Tech4 meses ago

ZOTAC confirma que quatro dos nove modelos Geforce RTX 40 SUPER terão preço MSRP

-

sport11 meses ago

USMNT empata com a Jamaica na primeira partida da Copa Ouro da CONCACAF: o que isso significa para os Estados Unidos