Wall Street registou uma forte recuperação na sexta-feira, após uma semana difícil, graças a alguns sinais económicos otimistas.

Economy

Temendo predadores, o Credit Suisse busca novos looks ou até fontes de fusão

/cloudfront-us-east-2.images.arcpublishing.com/reuters/U7BKO4CCSROODBTG6ISUOIHTU4.jpg)

O logotipo do banco suíço Credit Suisse aparece em uma filial em Berna, Suíça, 28 de outubro de 2020. REUTERS / Arnd Wegmann / File Photo

ZURIQUE (Reuters) – A alta administração do Credit Suisse está sob pressão para apresentar um plano de reforma para o banco suíço atingido pelo escândalo, que poderia incluir uma possível fusão com o rival UBS. (UBSG.S)Três pessoas familiarizadas com seu pensamento disseram à Reuters.

Executivos de bancos temem que o principal credor suíço, que ficou vulnerável a escândalos, possa ser desafiado por investidores que estão exigindo sua dissolução, ou que seu valor decrescente no mercado de ações possa torná-lo um alvo de aquisições estrangeiras hostis, disseram essas pessoas. .

O novo presidente, Antonio Horta Osorio, anunciou uma revisão estratégica no final de abril, dizendo aos investidores que demorará algum tempo a tomar as difíceis decisões que temos pela frente.

Uma das fontes disse que a alta administração do banco se reunirá na próxima semana, enquanto outra pessoa familiarizada com o assunto disse que os executivos seniores querem estudar propostas de reestruturação no início de julho.

O banco suíço foi forçado a rever seus negócios depois de perder mais de US $ 5 bilhões na corrida para fechar negócios com o family office Archegos. Ela enfrenta uma enxurrada de ações judiciais para ajudar os clientes a investirem US $ 10 bilhões em títulos emitidos pela empresa de financiamento da cadeia de suprimentos que faliu Greensill Capital. Consulte Mais informação

As ações do banco caíram mais de um quarto desde o início de março, quando seus problemas com Greensell foram expostos.

“O Credit Suisse precisa de um acordo de fusão imediatamente”, disse uma pessoa familiarizada com o pensamento do banco à Reuters.

“Há uma preocupação crescente em Zurique de que investidores ativos irão atrás deles se ficarem de braços cruzados.”

Duas autoridades disseram que alguns executivos discutiram medidas como dividir seu banco suíço local para preparar o resto do negócio para uma fusão, reduzir o banco de investimentos ou vender o negócio de gestão de ativos.

Um terceiro disse que vender o banco de investimento americano também era uma opção.

As pessoas disseram que as discussões da administração sobre qualquer reestruturação inicial, e enquanto elas estão em pleno andamento, nenhuma decisão foi tomada ainda.

O Credit Suisse e o UBS não quiseram comentar.

A administração do banco precisa de um novo olhar para o Credit Suisse Bank, uma vez que sua posição com os clientes e na Suíça está se deteriorando.

Em abril, a supervisão suíça da FINMA disse que havia aberto um processo de execução contra o Credit Suisse após a Archegos e que investigaria deficiências na gestão de risco.

Uma pessoa familiarizada com o assunto disse que os reguladores suíços estão irritados com o que consideram a cultura liberal do banco. Consulte Mais informação

O encolhimento da capitalização de mercado do Credit Suisse o coloca como uma fração de alguns dos principais bancos de Wall Street, que também têm sido apontados como possíveis casamenteiros.

Mas qualquer aquisição dos EUA não será bem recebida na Suíça. As relações entre os bancos suíços e Washington foram prejudicadas quando os Estados Unidos os pressionaram a abandonar a lei do sigilo estrito, há mais de uma década.

Eles desapareceram em mãos estrangeiras

As pessoas disseram que a fusão com o UBS seria mais aceitável.

“A instituição suíça percebe que, sem uma integração local, o Credit Suisse desaparecerá em mãos estrangeiras”, disse uma das fontes.

Mas a combinação do Credit Suisse-UBS teria uma posição dominante no mercado suíço, o que é uma preocupação para os reguladores que também podem exigir um grupo combinado para aumentar seu capital.

Uma fonte disse que o Credit Suisse pode dividir seu banco suíço para lidar com questões de concorrência.

O Credit Suisse-UBS terá uma força de trabalho de mais de 110.000 pessoas e uma capitalização de mercado de mais de US $ 85 bilhões.

No início deste ano, quando questionado sobre a associação com o Credit Suisse, o CEO do UBS, Ralph Hammers, jogou água fria na ideia, dizendo que era a favor do crescimento “orgânico”.

Qualquer acordo de fusão e aquisição com o Credit Suisse marcaria o fim de um ícone nacional, que foi fundado para financiar a ferrovia alpina do país e se tornou fundamental na transformação da Suíça de uma nação agrícola em uma potência financeira.

No início do pregão de sexta-feira, as ações do Credit Suisse subiram 2,8%, enquanto as ações do UBS caíram 0,2%. O Credit Suisse também recebeu um impulso depois que testes de estresse do Federal Reserve descobriram que os níveis de capital em seu braço americano resistiriam a uma forte desaceleração econômica.

Para tal pioneiro, os suíços podem preferir uma solução doméstica à perspectiva de aquisição de um banco estrangeiro.

A integração transfronteiriça será complicada porque não ficará claro se a Suíça ou outro país anfitrião vai dominar.

Por exemplo, o UBS manteve negociações de fusão com o Deutsche Bank da Alemanha (DBKGn.DE) Outra pessoa familiarizada com o assunto disse que estamos em 2019, mas eles desabaram diante da oposição suíça. Os dois bancos não quiseram comentar sobre isso.

Christian Swing, CEO do Deutsche, expressou interesse em participar de fusões de bancos europeus. Consulte Mais informação

Mas várias pessoas que falaram à Reuters a respeito dessa história acharam improvável um acordo entre o Deutsche Bank e o Credit Suisse.

Reportagem adicional de Pamela Barbaglia em Londres, John O’Donnell em Frankfurt, Brianna Hughes Nigawe em Zurique; Reportagem adicional de Oliver Hurt em Zurique, Patricia Oleg e Tom Sims em Frankfurt e Lauren Lacapra em Nova York; escrito por John O’Donnell; Edição de Rachel Armstrong e Jane Merriman

Nossos critérios: Princípios de confiança da Thomson Reuters.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Dow Jones sobe 650 pontos com recuperação do mercado de ações

Os analistas descreveram os ganhos como uma recuperação clássica apoiada pelo otimismo contínuo sobre o estado da economia. Os três índices sofreram na quarta-feira, depois de várias empresas líderes de tecnologia anunciarem resultados financeiros decepcionantes. Mas o economista-chefe da LPL Financial, Jeffrey Roach, disse que os investidores agora parecem estar assumindo mais riscos à medida que aumentam as chances de uma “aterrissagem suave”.

“Temos uma economia com desemprego baixo, salários elevados, inflação em desaceleração e o Fed está prestes a cortar as taxas de juros”, disse Roach.

Esta recuperação surge na sequência de dados positivos sobre a inflação, o que pode aumentar as probabilidades de a Fed reduzir as taxas de juro em Setembro. Dados divulgados na sexta-feira mostram que a Reserva Federal irá cortar as taxas de juro em setembro. Medida preferida de inflação WASHINGTON – Na semana passada, dados oficiais mostraram que a inflação nos EUA abrandou para 2,5% nos 12 meses anteriores a Junho, fornecendo mais provas de que a campanha de taxas de juro do banco central está a funcionar. Na quinta-feira, a leitura do PIB foi mais forte do que o esperado, mostrando que a economia dos EUA cresceu a uma forte taxa anual de 2,8% no segundo trimestre, coroando dois anos de forte expansão.

Os resultados comerciais positivos de sexta-feira foram liderados pela fabricante 3M, que subiu 21 por cento depois que seus resultados financeiros superaram as expectativas dos analistas.

Noutros países, as ações da empresa de telecomunicações Charter Communications subiram cerca de 15 por cento depois de registar números de vendas que excederam as estimativas de Wall Street.

Os analistas dizem que fundamentos mais fortes prolongaram a alta do mercado até 2024. No início do ano, os ganhos do mercado de ações foram dominados por um punhado de grandes empresas de tecnologia, conhecidas como as “Magníficas 7”, que beneficiaram do entusiasmo em torno da tecnologia de inteligência artificial.

Michael Farr, da empresa de investimentos Farr Miller & Washington, com sede em Washington, disse que os ganhos agora parecem estar se espalhando pelos setores. O Russell 3000, que mede as ações de pequena capitalização economicamente mais frágeis, subiu 14% desde o início do ano, superando o Dow Jones.

“Há uma mudança dessas seis ou sete grandes ações para algumas ações de primeira linha, à medida que outras coisas além da IA estão recebendo ofertas”, disse Farr.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

3M salta mais em 36 anos à medida que novo CEO aumenta perspectiva de lucros

(Bloomberg) — As ações da 3M tiveram a maior valorização em mais de 36 anos, após elevarem as previsões de lucros para o ano inteiro, enquanto seu novo CEO se comprometeu a revitalizar o motor de inovação da icônica fabricante.

Mais lidos da Bloomberg

As ações da empresa subiram cerca de 16% às 9h36 em Nova York, o maior aumento desde 1987. Esses ganhos ocorreram depois que o fabricante de papel adesivo industrial anunciou que seu lucro ajustado este ano ficaria entre US$ 7,00 e US$ 7,30 por ação. resultados do segundo trimestre. Isto elevou o ponto médio da previsão da 3M para US$ 7,15, dez centavos acima da previsão anterior.

Esses resultados são os primeiros sob a liderança do CEO Bill Brown, que sucedeu Mike Roman em 1º de maio. Brown herdou uma empresa muito menor após a cisão da enorme unidade de produtos de saúde da 3M, em meio a enormes responsabilidades legais.

Brown iniciou sua primeira teleconferência de resultados enfatizando a necessidade de acelerar o crescimento das vendas da 3M. Para atingir esse objetivo, ele quer aumentar o ritmo de desenvolvimento de novos produtos.

A receita de novos produtos diminuiu constantemente ao longo da última década, à medida que a 3M muda os gastos e se concentra em outras necessidades, como sair do negócio de “produtos químicos permanentes” e renovar sua complexa cadeia de fornecimento, disse Brown. Embora a 3M tenha identificado sectores como os veículos eléctricos e os semicondutores como principais fontes de crescimento, “estes esforços não são hoje suficientemente materiais para compensar a erosão no nosso núcleo”.

Ele acrescentou que “o simples facto é que os nossos produtos estão a tornar-se obsoletos” no negócio principal da 3M.

Ele também planeja reduzir a complexidade da organização. Por exemplo, a fita drive-thru passa por cinco fábricas e dois centros de distribuição antes de chegar ao cliente, disse ele.

“Vamos dar uma nova olhada no custo inerente a esta complexidade”, disse Brown em entrevista. O veterano espacial foi nomeado para o cargo principal em março.

Somando-se aos desafios que a empresa enfrenta, ela também está em busca de um novo CFO depois de anunciar no início deste mês a saída de Munish Patulawalla para a Archer Daniels Midland.

O lucro ajustado foi de US$ 1,93 por ação no segundo trimestre. Os analistas esperavam, em média, 1,68 dólares por ação, mas não ficou imediatamente claro se as suas estimativas eram comparáveis aos números da empresa. As vendas líquidas foram de US$ 6,26 bilhões, superando as expectativas de Wall Street.

(Atualizações com postagens, comentários da teleconferência do primeiro parágrafo.)

Mais lidos da Bloomberg Businessweek

©2024 Bloomberg L.P.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Apesar da postura anti-veículos elétricos de Trump, o fundador da Tesla, Musk, ainda o apoia

Os comentários de Musk foram feitos depois que a Tesla relatou lucros decepcionantes na terça-feira, relatando uma queda de 45% nos lucros trimestrais em comparação com o ano anterior. Para acalmar os receios dos investidores, ele redobrou as suas promessas grandiosas de um futuro sem condutor, dizendo que iria revelar os seus planos para um robotáxi totalmente autónomo em outubro.

Mas estes planos foram repetidamente adiados, faltando detalhes e deixando analistas e investidores confusos sobre as perspectivas da empresa. “Talvez mais do que nunca na história recente da empresa, os investidores da Tesla precisem de resultados”, disse Thomas Monteiro, analista-chefe do Investing.com. “Esses resultados terão que vir rapidamente.”

A Tesla disse que o lucro líquido do segundo trimestre caiu 45 por cento, para US$ 1,48 bilhão, enquanto a receita aumentou 2 por cento, para US$ 25,5 bilhões. Os executivos estavam confiantes no último trimestre de que as vendas iriam melhorar; Ele atribuiu o declínio a uma combinação única de fatores, incluindo uma desaceleração global nas vendas de veículos elétricos e interrupções na produção. As ações da Tesla caíram cerca de 3 por cento nas negociações após o expediente.

Alcançar

Histórias para mantê-lo informado

Musk disse inicialmente que iria revelar o “e-táxi” em agosto, mas atrasar o lançamento por alguns meses “nos permitiu melhorar o e-táxi, bem como adicionar mais algumas coisas à revelação do produto”.

Musk disse que espera ter o primeiro veículo totalmente autônomo “talvez até o final deste ano. Ficaria chocado se não conseguirmos fazer isso no próximo ano”. Mas acrescentou que as suas “expectativas sobre este assunto foram excessivamente optimistas no passado”.

De acordo com a Administração Nacional de Segurança no Trânsito Rodoviário, qualquer empresa que pretenda operar um veículo não conforme, como um táxi-robô sem volante ou pedais de acelerador, deve solicitar uma isenção da agência antes de operar em vias públicas. Na semana passada, a Tesla não havia solicitado nenhuma isenção para um robotáxi nos Estados Unidos, disse a NHTSA em um e-mail ao The Washington Post.

Gene Munster, analista da Deepwater Asset Management, disse que as margens apertadas da Tesla deixaram os investidores desesperados para que a empresa revelasse “o próximo passo”, mas ele permanece otimista quanto ao futuro da empresa, dadas as apostas ousadas de Musk na independência.

“Não há empresa como a Tesla que esteja tentando resolver esses problemas complexos”, disse ele. “Esta empresa está dando o melhor de si”.

O endosso de Musk a Trump na semana passada lançou luz sobre o que o CEO da Tesla pode ganhar ou perder com um potencial segundo mandato. Embora o ex-presidente tenha dito que “ama” Musk, ele prometeu “matar” a indústria se for eleito, removendo as regulamentações pró-veículos elétricos. Musk, que agora desempenha um papel importante na política do Partido Republicano, disse que remover incentivos para carros elétricos seria “devastador para nossos concorrentes” e “prejudicaria muito pouco a Tesla”.

Separadamente, após a teleconferência de resultados de terça-feira, Musk disse Lançar uma enquete No site de mídia social X, as pessoas perguntam se Tesla deveria investir US$ 5 bilhões em sua startup de inteligência artificial chamada xAI. Musk foi criticado no início deste ano depois que a CNBC informou Foi relatado Ele transformou os chips personalizados da Tesla na startup de IA.

Os investidores já questionaram a devoção de Musk à Tesla depois que ele twittou em janeiro que estava “desconfortável” em transformar a Tesla em líder em inteligência artificial e robótica sem ter cerca de 25% do controle de voto da empresa.

Musk disse que a pesquisa era “apenas para testar o terreno” e que tal medida exigiria a aprovação do conselho e o voto dos acionistas. No entanto, a sondagem de terça-feira à noite – juntamente com o seu apoio a Trump – não deverá acalmar os receios de que o bilionário esteja a colocar os seus próprios interesses à frente de Tesla.

O apoio público de Musk ao ex-presidente “poderia alienar os consumidores de tendência democrata, que são mais propensos a serem compradores de veículos elétricos”, disse Jessica Caldwell, chefe de insights da indústria automobilística e fornecedora de pesquisas Edmunds.

“O caminho a seguir para a Tesla já é acidentado com o aumento da concorrência global e uma gama de produtos desatualizada”, disse ela. “Dar aos potenciais compradores de carros elétricos qualquer tipo de razão política para evitar a compra de um Tesla provavelmente não é o que a empresa precisa neste momento”.

Faiz Siddiqui contribuiu para este relatório.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

-

Economy3 anos ago

O bitcoin pode chegar a US $ 37.000, mas o trader afirma que o preço do bitcoin será maior ‘Um número que você não consegue entender’

-

sport3 anos ago

Os Nets estão tentando adquirir Kevin Love dos Cavaliers, Isaiah Hartenstein

-

Tech2 anos ago

Mike Frasini, presidente da Amazon Games, deixa o cargo

-

science3 anos ago

Astrofísicos podem ter encontrado um buraco negro de massa intermediária na galáxia de Andrômeda

-

science2 anos ago

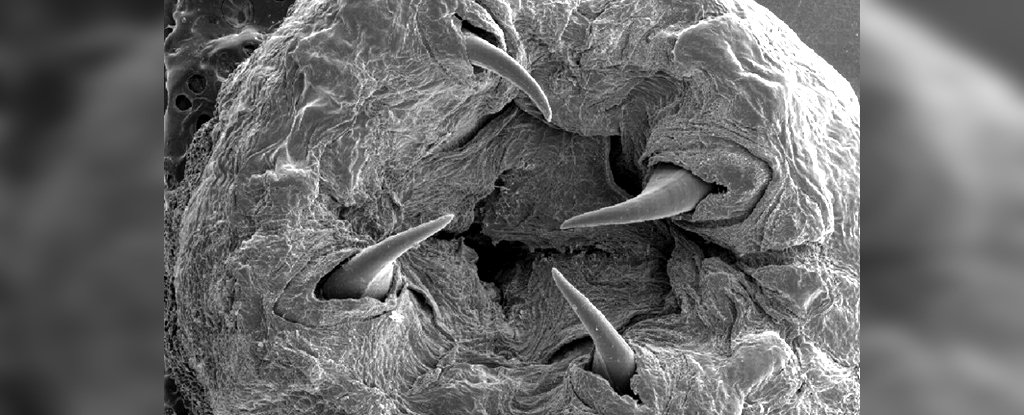

Finalmente sabemos como a lagarta do pesadelo cria presas de metal

-

science2 anos ago

Rússia ameaça sequestrar o telescópio espacial alemão

-

Tech7 meses ago

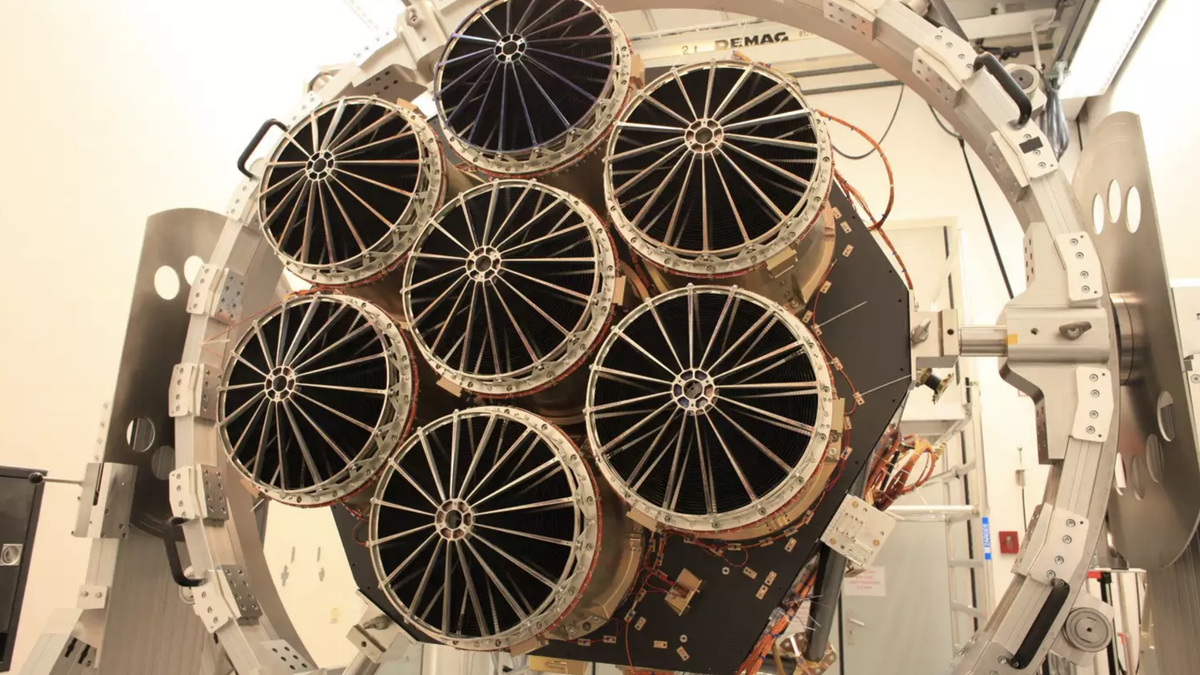

ZOTAC confirma que quatro dos nove modelos Geforce RTX 40 SUPER terão preço MSRP

-

sport1 ano ago

USMNT empata com a Jamaica na primeira partida da Copa Ouro da CONCACAF: o que isso significa para os Estados Unidos