Economy

Revisão do Fed aponta falha do SVB em mudanças de regras sob Donald Trump

A falência do banco do Vale do Silício no mês passado resultou de regulamentações fracas durante o governo Trump e erros de supervisores internos que foram lentos demais para corrigir erros administrativos, disse o Federal Reserve dos EUA em uma revisão contundente do colapso do banco.

O tão esperado relatório, divulgado na sexta-feira, tinha palavras duras para a administração do Bank of California, mas culpou diretamente as mudanças trazidas pela legislação bipartidária em 2018, que afrouxou as restrições e a supervisão para todos, exceto os maiores credores.

O SVB estaria sujeito a padrões mais rígidos e a um escrutínio mais intenso se não fossem os esforços para reduzir ou “adaptar” as regras em 2019 sob Randall Quarles, ex-vice-presidente de supervisão do Fed, segundo o banco central.

Em última análise, disse o Fed, isso prejudicou a capacidade dos supervisores de fazer seu trabalho.

“Os padrões regulatórios do SVB eram muito baixos, a supervisão do SVB não agia com força e urgência suficientes, e o contágio de falências de empresas causava consequências sistêmicas que a estrutura do Fed não contemplava”, Michael Barr, vice-presidente de supervisão do Fed que liderou uma autópsia em uma carta na sexta-feira.

Mais especificamente, as mudanças sob Trump que levaram a “uma mudança na atitude da política de supervisão prejudicaram a supervisão eficaz ao reduzir os padrões, aumentar a complexidade e promover uma abordagem de supervisão menos assertiva”, disse ele.

De acordo com documentos divulgados juntamente com o relatório, os supervisores do SVB descobriram no início de 2017 que o rápido crescimento e a alta rotatividade do banco haviam “pressionado” a capacidade dos especialistas em conformidade e risco de desafiar a alta administração e “identificar e monitorar com eficácia os principais riscos”. .”

Em 2021, os supervisores emitiram seis citações pedindo ao banco que corrigisse as deficiências na forma como se comporta e sua exposição a choques adversos. Mas o SVB não abordou totalmente os problemas, levando os moderadores a avaliar suas deficiências de gerenciamento.

Naquela época, o rápido crescimento do SVB levou-o a passar de uma categoria de supervisão para outra, uma transição que o Fed disse ter “complicado” o processo. Se o banco tivesse recebido uma “avaliação completa” antes de passar para a chamada carteira do Fed de grandes instituições bancárias estrangeiras, disse o relatório, os riscos poderiam ter sido identificados mais cedo.

No outono passado, os supervisores haviam determinado que “a simulação do risco da taxa de juros dos bancos não é confiável e requer melhorias”. No entanto, eles falharam em classificar o problema como urgente e deram ao governo até junho de 2023 para resolvê-lo.

“O Fed não avaliou seriamente as deficiências críticas na gestão da empresa, liquidez e riscos de taxa de juros”, disse a revisão.

Parte do problema, descobriu o Fed, foi uma “mudança na cultura e nas expectativas” sob Quarles. Citando entrevistas com funcionários, os supervisores afirmaram “a pressão para reduzir [the] ônus sobre as empresas, cumprindo um ônus maior de prova para uma conclusão de supervisão e demonstrando o devido processo ao considerar os procedimentos de supervisão”.

Quarles retratou na sexta-feira a avaliação do Fed, dizendo que não forneceu evidências de que a mudança nas expectativas sobre a supervisão realmente prejudicou a forma como ele lida com o SVB.

Ele também disse que o Fed falhou em reconhecer “instruções de supervisão muito específicas e detalhadas” em vigor desde 2010, que fornecem uma estrutura de como lidar com os mesmos riscos que atormentam o SVB.

O relatório do Fed identificou o San Francisco Reserve Bank como a instituição responsável pela avaliação do SVB, mas reconheceu que o Conselho de Governadores do Fed de Washington “faz regulamentos… e projeta os programas usados para supervisionar empresas”. comportamento” ético por parte dos supervisores.

O relatório do Fed também destacou o papel da mudança tecnológica no rápido colapso do SVB. “A combinação de mídia social, uma base de depositantes altamente conectada e focada e tecnologia pode ter mudado fundamentalmente a velocidade dos fluxos bancários”, disse Barr.

A revisão é o primeiro relatório oficial de falha do SVB. Os legisladores acusaram os reguladores de não usar as ferramentas à sua disposição e de agir rapidamente para resolver os problemas assim que são identificados, com um proeminente republicano acusando as autoridades de estarem “dormindo ao volante”.

Em um relatório independente separado também divulgado na sexta-feira, o Escritório de Responsabilidade do Governo dos EUA concluiu que as ações de supervisão do Fed foram “inadequadas, dadas as conhecidas deficiências de liquidez e administração do banco”. Ele destacou o capítulo de San Francisco por não recomendar a emissão de uma “ação executiva única”, apesar dos problemas que descreveu como “sérios”.

Outro relatório do FDIC na sexta-feira examinou os motivos do colapso do Signature Bank, que faliu no início de março, poucos dias após o SVB. A revisão coloca a maior parte da culpa nos executivos da Signature, mas também disse que o FDIC deveria ter sido mais rápido e abrangente na resolução de problemas no banco, que foram identificados pelos examinadores no início de 2018.

Surgiram divisões políticas sobre a necessidade de mudanças regulatórias, com o governo Biden pedindo uma reversão das regras da era Trump e um aumento nos requisitos de liquidez e capital para bancos com ativos entre US$ 100 bilhões e US$ 250 bilhões. A maioria dos republicanos disse que a nova legislação é desnecessária.

Na sexta-feira, Barr sinalizou apoio a uma supervisão e regulamentação mais fortes de bancos com mais de US$ 100 bilhões em ativos, mudanças que não exigiriam aprovação do Congresso.

Ele pediu que algumas das mudanças de 2019 fossem revertidas, particularmente aquelas que permitiam que bancos de médio porte excluíssem perdas não realizadas em suas carteiras de títulos de suas contas de capital. Barr também queria um novo regime regulatório para acompanhar os bancos que estavam crescendo rapidamente ou se concentrando em linhas de negócios exclusivas, como o SVB.

Ele também argumentou que o esquema salarial do SVB não se concentrava o suficiente no risco, então o regulador deveria considerar estabelecer “padrões mínimos mais rígidos” para o pagamento de executivos.

O presidente do Federal Reserve, Jay Powell, endossou as recomendações de Barr, dizendo estar “confiante de que elas levarão a um sistema bancário mais forte e resiliente”.

Mas Elizabeth Warren, senadora democrata progressista por Massachusetts, disse em um comunicado na sexta-feira que Powell precisa ser “responsável”, depois que ele “falhou em sua responsabilidade de supervisionar e regular bancos que representam um risco sistêmico para nossa economia”.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Julgamento prestes a começar para comerciante bilionário acusado de 'esquema de bombar e se gabar'

Há três anos, uma empresa de investimento multibilionária chamada Archegos Capital Management implodiu sem aviso prévio, causando enormes perdas a alguns bancos de Wall Street e levando a acusações criminais federais contra o fundador da empresa, Bill Hwang.

Na quarta-feira, o Sr. Hwang, 60 anos, acusado, foi preso 11 acusações de fraude de valores mobiliários O julgamento de fraude, conspiração, extorsão e manipulação de mercado está programado para ir a julgamento no tribunal federal de Manhattan. Se condenado, ele poderá passar o resto da vida na prisão.

Os promotores federais buscam a condenação em um grande caso de manipulação do mercado de ações em que o Sr. Hwang, cujo nome legal é Sung Kwok Hwang, foi um dos maiores perdedores financeiros. A Archegos geria dinheiro principalmente para o benefício do Sr. Hwang, da sua família e de alguns dos seus funcionários, e grande parte da fortuna da sua família foi destruída quando a empresa faliu em Março de 2021. Também em julgamento juntamente com o Sr. o ex-diretor financeiro. Oficial da Archegos.

As autoridades disseram que a Archegos inflou os preços das ações nas quais investiu, usando dezenas de milhares de milhões de dólares emprestados pelos bancos de Wall Street para continuar a comprar cada vez mais ações. O aumento dos preços das ações encorajou outros investidores a comprar, empurrando os preços para cima. No seu auge, a estratégia aumentou o património líquido do Sr. Hwang para mais de 35 mil milhões de dólares, e o valor total das ações detidas pela Archegos foi superior a 100 mil milhões de dólares.

Damien Williams, Procurador dos EUA para o Distrito Sul de Nova Iorque, em Manhattan, descreveu o esquema de aumento de preços das ações da Archegos como “de âmbito histórico” quando o seu gabinete anunciou acusações contra o Sr.

Barry Burke, advogado de Hwang, não quis comentar. Mas numa audiência judicial há alguns meses, Burke disse que seu cliente “nunca vendeu um centavo de suas ações”.

“Este é um caso que nunca deveria ter sido aberto”, disse Mary Mulligan, advogada de Halligan.

A Archegos não era amplamente conhecida antes do seu colapso e não estava sujeita a muita supervisão regulamentar porque não geria quaisquer fundos para investidores externos. No entanto, funcionou como um grande fundo de cobertura, dado o nível de risco que assumiu e os enormes empréstimos contraídos junto de bancos – principalmente através da utilização de contratos de derivados complexos.

A empresa floresceu à medida que os preços das ações que comprou continuaram a subir. Mas a Archegos, que o Sr. Hwang deu ao nome da empresa em homenagem à palavra grega para líder ou príncipe, parece ter sido incapaz de lidar com a súbita mudança descendente no mercado. Entrou em colapso quando algumas das ações em que tinha investido perderam valor, o que levou os bancos de Wall Street a confiscar os títulos e a exigir que a empresa oferecesse mais dinheiro como garantia.

O impacto da falência da Archegos no mercado de ações foi limitado, mas vários bancos sofreram perdas. O Credit Suisse, que desde então foi adquirido pelo UBS, perdeu US$ 5,5 bilhões. O próprio UBS perdeu cerca de 861 milhões de dólares em empréstimos à Archegos. No verão passado, o UBS concordou em pagar quase 400 milhões de dólares aos reguladores nos Estados Unidos e na Grã-Bretanha pelas falhas de risco do Credit Suisse no caso Archegos. Nomura e Morgan Stanley estavam entre os bancos que também perderam dinheiro.

Se Hwang for condenado por todas as acusações, poderá, teoricamente, ser sentenciado a 220 anos de prisão – embora uma pena de 20 anos seja mais realista. Em comparação, Samuel Bankman-Fried, o empresário de criptomoedas que foi condenado em março a 25 anos de prisão federal por fraudar clientes em US$ 8 bilhões, enfrentou uma pena máxima de 110 anos.

O julgamento começa com a seleção do júri na quarta-feira. Os promotores planeiam chamar dois ex-funcionários da Archegos para testemunhar, e eles se declararam culpados e concordaram em cooperar com a investigação.

As autoridades federais disseram que um elemento significativo do esquema envolveu funcionários da Archegos que enganaram os bancos sobre a presença global da empresa no mercado. As autoridades também alegaram que o Sr. Hwang se envolveu num “esquema de ostentação e orgulho” – uma estratégia destinada a aumentar drasticamente as participações acionárias da empresa e fazer com que o Sr.

Mas os procuradores ainda não explicaram como o Sr. Hwang planeou lucrar aumentando os preços das ações detidas pela Archegos. Até o juiz federal que presidirá o julgamento disse estar impressionado com a estratégia de Hwang de comprar cada vez mais ações.

“O que ele queria? O que ele queria alcançar? Acho que isso é possível, mas não me parece que esse fosse o seu objetivo.”

Os promotores disseram que o testemunho sobre as possíveis estratégias de saída do Sr. Hwang seria apresentado no julgamento.

Esta é a segunda vez que o Sr. Hwang, um ex-gestor de fundos de hedge, é acusado de violar as leis federais de valores mobiliários.

Em 2012, chegou a um acordo civil com a Securities and Exchange Commission numa investigação de abuso de informação privilegiada envolvendo o seu antigo fundo de cobertura – Tiger Asia Management – e foi multado. 44 milhões de dólares. Hwang, mas Tiger Asia, não foi acusado criminalmente Ele se declarou culpado de acusações federais de uso de informações privilegiadas Em uma ação relacionada movida por promotores federais em Nova Jersey.

No acordo com os reguladores de valores mobiliários, o Sr. Hwang foi proibido de gerir fundos públicos durante pelo menos cinco anos. Organizadores oficialmente A proibição será suspensa em 2020. Mas em vez de gerir dinheiro para investidores externos, o Sr. Hwang concentrou-se em gerir dinheiro para si e para a sua família.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Ted Cruz chamou os reembolsos automáticos das companhias aéreas de “estúpidos”. Senadores discordaram

Ganhe imagens McNamee/Getty

Embora o senador Ted Cruz (R-Texas) tenha recentemente considerado a exigência de reembolsos automáticos para voos cancelados uma “ideia estúpida”, seus colegas no Senado discordam. Os legisladores estão agindo para fortalecer o projeto de lei de reautorização da aviação depois que Cruz e três outros legisladores foram criticados por tentarem minar os novos regulamentos de aviação do presidente Joe Biden.

semana passada, Eu mencionei o guindaste Cruz, a senadora Maria Cantwell (D-Wash.), o deputado Sam Graves (R-Mo.) e o deputado Rick Larsen (D-Wash.) – todos financiados pela indústria da aviação – introduziram um novo FAA sistema de reautorização. um acordo Isso exigirá que os clientes enviem uma “solicitação por escrito ou eletrônica” de reembolso total de um voo cancelado ou significativamente atrasado.

A disposição recebeu reação porque prejudicaria a promessa do governo Biden de simplificar o processo de reembolso para clientes de companhias aéreas – o que se tornou um problema maior para consumidores como as companhias aéreas. Eles vendiam rotineiramente passagens em voos Eles não têm capacidade para trabalhar.

Terça-feira, Reuters Alegadamente, os legisladores no Congresso concordaram em revisar o acordo da FAA para garantir que os clientes recebam reembolsos automaticamente se não quiserem se comprometer com um voo significativamente atrasado ou aceitar um voo remarcado.

Seguindo o relatório do The Lever, Cruz defendeu sua introdução de uma legislação obrigatória durante uma entrevista à CNBC, culpando “um tweet” da senadora Elizabeth Warren (D-Mass.) por incitar a controvérsia. Ele então afirmou que a maioria dos passageiros das companhias aéreas não quer seu dinheiro de volta quando as companhias aéreas cancelam seus voos.

“A maioria dos consumidores, se um voo for cancelado, não querem o seu dinheiro de volta imediatamente, querem reservar um novo voo”, disse ele, eliminando os últimos vestígios de lógica ao salientar que “quase todos os conservadores dizem , 'Bem, mantenha-me em mente.'” Na próxima viagem, e a regra disser não, você deverá devolver o dinheiro automaticamente, não importa o que o cliente queira, honestamente é uma ideia estúpida.

Terça-feira, O grou Alegadamente, as demonstrações financeiras da Southwest Airlines e da Delta Air Lines indicam que as duas empresas têm cerca de 2 mil milhões de dólares e 6 mil milhões de dólares cada uma em créditos de voo não utilizados, respetivamente. De acordo com fevereiro Arquivamento na Comissão de Valores MobiliáriosDe acordo com o post, a Hawaiian Airlines gerou US$ 312 milhões de 2020 a 2023 com passagens de passageiros não utilizadas e vencidas.

Em 2020, Um investigação Por Warren, então senador. Kamala Harris (D-Califórnia) e outros senadores estimaram que “as companhias aéreas poderiam estar retendo mais de 10 mil milhões de dólares de dinheiro suado de viajantes americanos”, sob a forma de vouchers de viagem não utilizados.

“Se estas empresas devolverem estes fundos ao público, isso proporcionará um incentivo significativo às famílias em dificuldades”, escreveram num comunicado conjunto. “É por isso que pedimos mais uma vez às companhias aéreas que ponham fim às suas políticas anticonsumidor e forneçam reembolsos genuínos durante esta emergência.”

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

O CEO da Spirit Airlines chama a indústria aérea de um 'jogo fraudulento' e os consumidores dos EUA são 'perdedores no longo prazo'

Viagem

O CEO da Spirit Airlines, Ted Christie, falou francamente sobre a indústria aérea, comparando-a a um jogo fraudulento e dizendo que os consumidores americanos são os “perdedores de longo prazo”.

“Hoje, quase todos os lucros de toda a indústria aérea dos EUA estão concentrados em apenas duas empresas, enquanto as transportadoras menores e não legadas lutaram para recuperar a lucratividade no que parece mais do que nunca um jogo fraudado”, disse Christie em uma declaração de lucros. ligue para analistas. .

Ele acrescentou: “As Quatro Grandes são as beneficiárias desta nova normalidade e os consumidores americanos são os perdedores no longo prazo”.

Até recentemente, a transportadora pensava que “a marca das novas instalações poderia ser azul”, explicou Christie.

Ele estava se referindo à fusão fracassada de US$ 3,8 bilhões com a JetBlue Airways no início deste ano. Christie argumentou que o acordo de fusão de companhias aéreas, originalmente anunciado em 2022, “pouparia centenas de milhões para os consumidores e criaria um verdadeiro concorrente para as quatro grandes companhias aéreas dominantes dos EUA”, mas enfrentou oposição regulatória significativa.

Em janeiro, um juiz federal bloqueou a aquisição da Spirit pela JetBlue depois de concordar com o Departamento de Justiça que o acordo prejudicaria a disponibilidade de viagens aéreas de baixo custo.

“Olhando para trás, alguns meses, ainda sentimos fortemente que foi uma leitura errada tanto das evidências quanto da lei um tribunal federal ordenar nossa fusão com a JetBlue”, disse Christie aos analistas.

“O facto de o Departamento de Justiça ter apresentado um processo para bloquear uma fusão entre duas transportadoras com uma quota de mercado combinada inferior a 8% mostra o quão ignorante é o governo sobre o nosso dinâmico negócio de aviação, especialmente na era pós-coronavírus”, disse ele. disse. “

Carregue mais…

{{#isDisplay}}

{{/isDisplay}}{{#isAniviewVideo}}

{{/isAniviewVideo}}{{#isSRVideo}}

{{/isSRVideo}}

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

-

Economy3 anos ago

O bitcoin pode chegar a US $ 37.000, mas o trader afirma que o preço do bitcoin será maior ‘Um número que você não consegue entender’

-

sport3 anos ago

Os Nets estão tentando adquirir Kevin Love dos Cavaliers, Isaiah Hartenstein

-

Tech2 anos ago

Mike Frasini, presidente da Amazon Games, deixa o cargo

-

science2 anos ago

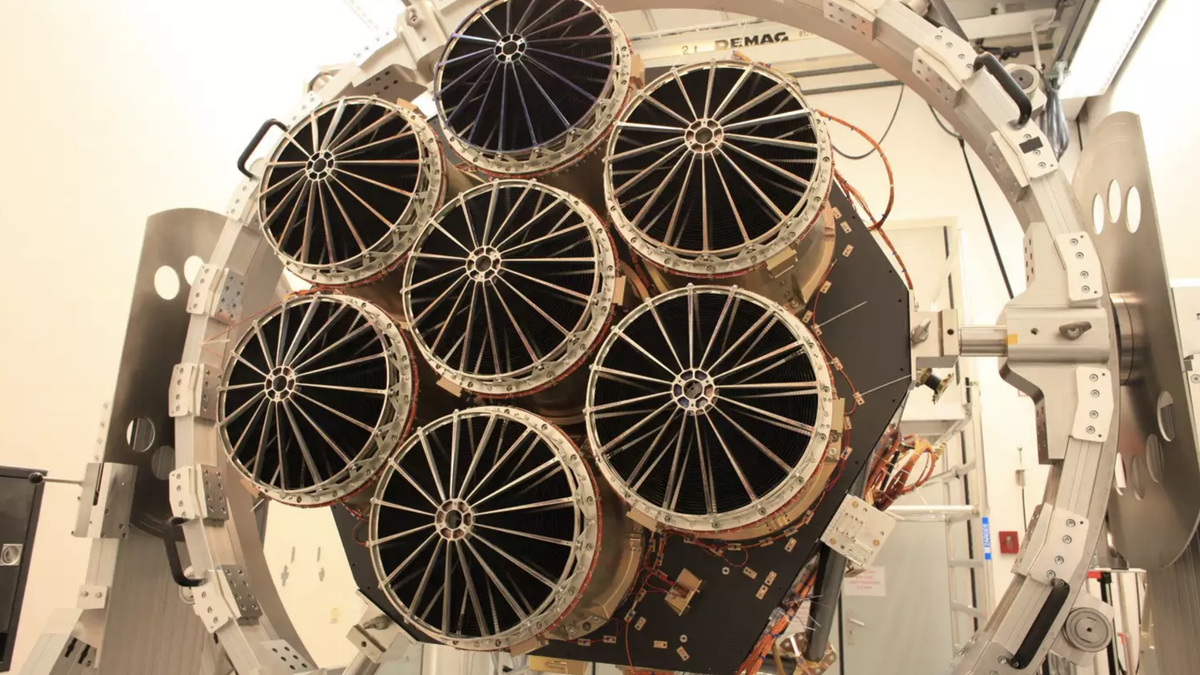

Rússia ameaça sequestrar o telescópio espacial alemão

-

science2 anos ago

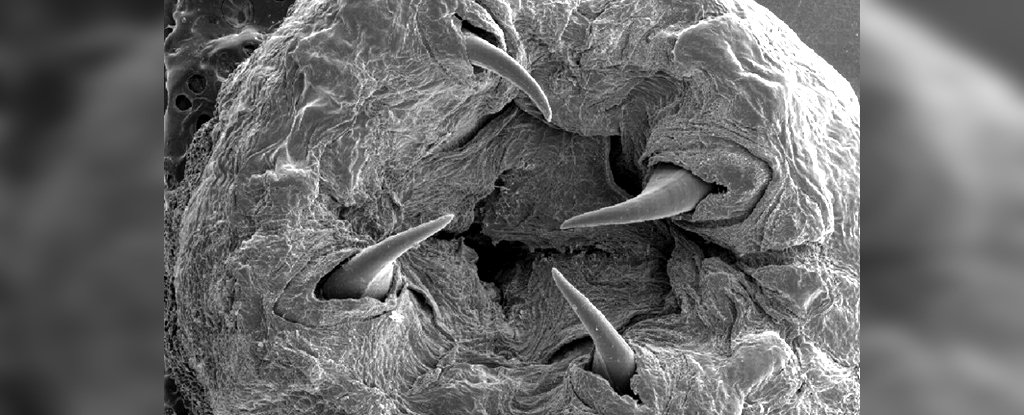

Finalmente sabemos como a lagarta do pesadelo cria presas de metal

-

science2 anos ago

Astrofísicos podem ter encontrado um buraco negro de massa intermediária na galáxia de Andrômeda

-

Tech4 meses ago

ZOTAC confirma que quatro dos nove modelos Geforce RTX 40 SUPER terão preço MSRP

-

sport11 meses ago

USMNT empata com a Jamaica na primeira partida da Copa Ouro da CONCACAF: o que isso significa para os Estados Unidos