Economy

O potencial cavaleiro branco da Virgin Orbit e o resgate de US$ 200 milhões que falhou

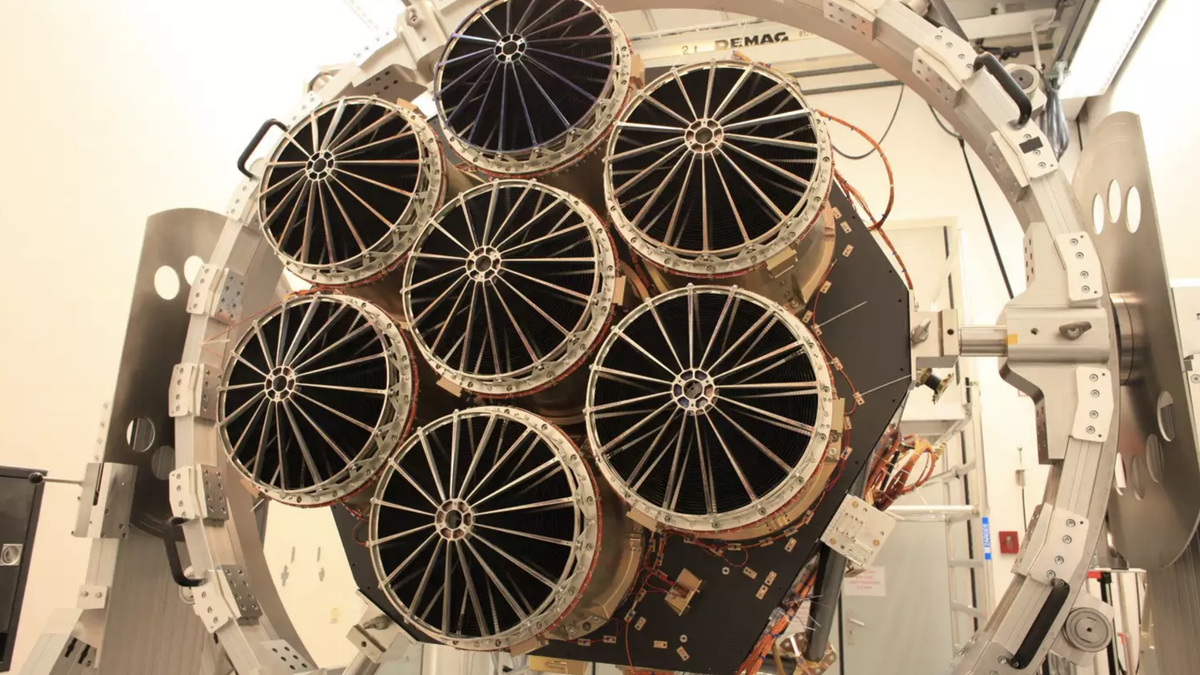

/cloudfront-us-east-2.images.arcpublishing.com/reuters/NNWK6HTULFKHXFOYOJCXJXNN5I.jpg)

8 Abr (Reuters) – Enquanto as fortunas da Virgin Orbit de Richard Branson despencavam no mês passado, um investidor pouco conhecido chamado Matthew Brown apareceu para oferecer um resgate de US$ 200 milhões.

Dois dias após a ligação de Brown, o CEO da Virgin Orbit, Dan Hart, garantiu o apoio do conselho para um acordo preliminar com o investidor de 33 anos do Texas, de acordo com documentos relacionados, trocas de e-mail analisadas pela Reuters e três pessoas familiarizadas com o assunto. de discussões.

“Tivemos nossa reunião do conselho esta manhã com o acordo para seguir em frente, então agora tenho a aprovação de que preciso”, disse Hart a Brown em um e-mail em 21 de março, visto pela Reuters.

Em um e-mail separado para os funcionários naquele dia, Hart ofereceu uma nota de esperança para os 750 funcionários da Virgin Orbit, a maioria dos quais recebeu licença para economizar dinheiro quando a empresa suspendeu as operações no início de março. No e-mail, Hart disse que a empresa com sede em Long Beach, Califórnia, iniciaria uma “retomada gradual” das operações.

Não haverá retomada total das operações.

O potencial acordo com Brown fracassou em menos de uma semana, quando a Virgin Orbit cortou o contato com ele e ameaçou com uma ação legal contra ele se revelasse detalhes confidenciais sobre o potencial investimento, de acordo com uma carta de cessar-e-desistir analisada pela Reuters. Pessoas que não quiseram ser identificadas devido à sensibilidade do assunto.

Detalhes anteriormente não relatados de um acordo que nunca foi concluído fornecem uma janela para a luta fracassada da Virgin Orbit para evitar a falência. A empresa, que valia US$ 3,8 bilhões no final de 2022 e conta com os militares dos EUA entre seus maiores clientes, entrou com pedido de Capítulo 11 esta semana.

Hart, um veterano da Boeing, não respondeu a um pedido de comentário sobre as conversas com Brown. O Virgin Group, dono de 75% da Virgin Orbit, também se recusou a comentar para este artigo. O grupo está fornecendo financiamento à Virgin Orbit enquanto a empresa de lançamento de satélites busca um comprador para sair da falência.

O aviso legal veio em resposta a uma entrevista que Brown deu à CNBC em 23 de março, quando disse que estava em “discussões finais” para fechar um investimento de US$ 200 milhões na Virgin Orbit em 24 horas. A carta do advogado da empresa disse que Brown exagerou na natureza das conversas e violou um acordo de confidencialidade.

O preço das ações da Virgin Orbit para se livrar dos bicos se recuperou mais de 60% no dia seguinte à aparição de Brown na CNBC.

A entrevista na televisão seguiu uma reportagem da Reuters que dizia que Brown estava perto de fechar um acordo para uma proposta de investimento na empresa, citando o memorando de termos assinado por Hart e Brown e o prazo previsto para 24 de março.

Quando a empresa cortou contato com Brown, em 25 de março, disseram as três pessoas, isso revelou problemas com a credibilidade de Brown. Um disse que os executivos encontraram evidências que contradiziam os detalhes que Brown forneceu sobre seu passado.

Em entrevistas à Reuters na semana passada, Brown negou as acusações de que ele se representou erroneamente. Ele disse que a Virgin Orbit não forneceu as informações que ele desejava antes de se sentir confortável em transferir os US$ 200 milhões para uma conta caucionada, conforme acordado na folha de termos. Brown não especificou quais informações ele estava procurando, e a Reuters não conseguiu verificar sua afirmação de forma independente.

“Eu absolutamente tenho o dinheiro 100 por cento”, acrescentou Brown.

Baixo colocado sob o radar

A Reuters encontrou aparentes inconsistências em vários elementos-chave das afirmações que Brown fez na CNBC ou no LinkedIn sobre as empresas para as quais trabalha, seus investimentos e seus parceiros.

Brown disse à Reuters que não possuía nenhuma ação da Virgin Orbit e não se beneficiou de sua oferta e do salto de curto prazo nos preços das ações que se seguiu. O pedido de falência da empresa na terça-feira mostrou que Matthew Brown possuía 238 ações no momento do pedido. Essas ações valiam US$ 48 na quinta-feira.

O investidor listado é um Matthew Brown diferente, disse Brown.

A Reuters não conseguiu encontrar os registros corporativos de duas empresas que Brown disse no LinkedIn ser consultor ou sócio: a Hogshead Spouter, com sede em Hong Kong, e a Kona Private Capital, com sede no Havaí.

Funcionou por meio de entidades externas, disse Brown à Reuters, sem fornecer detalhes. Ele disse que não sabia onde Kona e Hogshead foram registrados.

Em entrevista à CNBC, Brown disse que trabalhou com a OpenAI. Um porta-voz da OpenAI disse que nunca funcionou com ele.

Questionado sobre isso, Brown disse à Reuters que estruturou os negócios para proteger a confidencialidade do investidor com preferência por “manter um perfil discreto”.

Na época de sua abordagem à Virgin Orbit, a página de Brown no LinkedIn incluía um endosso de Dan McDermott, identificado como um ex-colega da Hogshead Spouter e ex-funcionário da HKMA. O banco central disse que não tinha registro de McDermott empregado.

Contactado pelo LinkedIn, McDermott recusou-se a responder a perguntas sobre o seu passado.

Brown disse que trabalhou na Woods Family Office, uma empresa de patrimônio privado com sede em Houston, de 2008 a 2021, começando aos 18 anos como CEO, gerenciando US$ 6 bilhões e depois como consultor sênior. O family office, que identifica Eric Woods como o diretor em seu site, não respondeu a um pedido de comentário.

Quando questionado sobre sua empresa via LinkedIn, Eric Woods disse: “Não tenho nada a dizer e nem o escritório da minha família”. Ele acrescentou: “Embora Matt seja um consultor, não somos afiliados à compra da Virgin por Matt, à qual presumo que isso esteja relacionado”.

Após uma investigação da Reuters ao LinkedIn para saber se as contas de Woods e McDermott eram reais, ambas as contas foram excluídas. O LinkedIn se recusou a discutir casos específicos, mas disse que é sua política remover contas consideradas fraudulentas.

Brown disse que não poderia falar pelos dois homens ou dizer por que suas contas no LinkedIn foram suspensas. Ele acrescentou que Woods era “um cara legal e muito bem-sucedido” e “pelo que me lembro de Dan, um ser humano incrível”.

‘mudar mudar’

Brown disse à Reuters que foi o produtor de um documentário de 2009, Loose Change, que sugere que os ataques de 11 de setembro foram uma conspiração do governo dos EUA.

Corey Rowe e Dylan Avery, parceiros no projeto, disseram que deram crédito à produção de Brown quando o filme foi lançado. Avery disse à Reuters que Brown deu a Avery uma câmera. Tanto Rowe quanto Avery disseram que Brown não pagou a ele prometido verbalmente milhares de dólares em custos de estúdio de gravação e cortou seu crédito de cópias subsequentes do filme.

Brown disse que forneceu uma quantia “razoável” de financiamento e que sua separação dos dois foi “devido a uma diferença de personalidades”.

A Virgin Orbit entrou com pedido de falência na terça-feira. Ele nunca se recuperou da missão fracassada de janeiro que enviou uma carga de satélites para o oceano.

O bilionário britânico Branson se separou de sua empresa de turismo espacial Virgin Galactic em 2017 na esperança de desafiar a SpaceX de Elon Musk.

O Virgin Group fez empréstimos garantidos para a empresa, mas nenhum novo patrimônio líquido, pois o fluxo de caixa da unidade diminuiu.

(Reportagem de Joey Rowlett em Washington e Kevin Krolicki em Cingapura; Reportagem adicional de Ben Kleiman em Detroit; Edição de Pravin Char

Nossos padrões: Princípios de confiança da Thomson Reuters.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Grayscale Spot Bitcoin ETF torna-se positivo após saídas de US$ 17,5 bilhões e vê entradas pela primeira vez

Em um desenvolvimento um tanto chocante, Caixa Cinza Bitcoin (GBTC) Ela gravou sua primeira transmissão depois de assistir Grandes fluxos diários Desde o seu lançamento.

Grayscale Bitcoin ETF registra entradas de mais de US$ 60 milhões

O ETF Spot Bitcoin da Grayscale finalmente quebrou sua seqüência de 82 dias de saídas desde seu lançamento em 11 de janeiro de 2024. O GBTC teve seu primeiro dia de entradas em 3 de maio, depois de ver aproximadamente US$ 17,46 bilhões em saídas.

de acordo com Dados Da empresa de gestão de investimentos Farside, o ETF Spot Bitcoin da Grayscale acumulou entradas de cerca de US$ 63 milhões, junto com outros ETFs Bitcoin, como iShares Bitcoin Trust da BlackRock (IBIT) Seus fluxos totalizaram US$ 12,7 milhões.

Os fluxos totais registrados naquele único dia totalizaram aproximadamente US$ 378,3 milhões ETF de Bitcoin da Franklin TempletonEZBC, líder do grupo com as maiores entradas de US$ 102,6 milhões.

Expressando descrença na reviravolta da Grayscale, Eric Balchunas, analista sênior da Bloomberg e especialista em ETF, disse: Perceber Ele teve que realizar verificações abrangentes para confirmar o desenvolvimento inesperado.

Além disso, o influxo repentino ocorre após um evento recente que viu 10 ETFs à vista de Bitcoin baseados nos EUA, incluindo o IBIT da BlackRock, emergirem em massa. Registo de enormes fluxos externos no valor de mais de 563,7 milhões de dólares em um dia. Essas saídas provavelmente se devem a… Reserva Federal (FED) A decisão de manter as taxas de juros inalteradas levou a um declínio mais amplo no mercado de criptomoedas.

O Bitcoin também sofreu quedas significativas na mesma época, no entanto, a criptomoeda está atualmente em alta de 6,36% nas últimas 24 horas, saltando acima dos níveis de suporte de US$ 60.000 para ser negociada a US$ 63.175, de acordo com a CoinMarketCap.

Fatores por trás das saídas massivas do GBTC

A escala de cinza viu seu primeiro fluxo registrado após o experimento Centenas de milhões de transmissões diárias Desde o seu início. O ETF Spot Bitcoin da empresa de gestão de ativos também registrou sua maior saída, de cerca de US$ 589,9 milhões, em 29 de fevereiro.

Vários fatores contribuíram para as saídas diárias de GBTC, incluindo Alta taxa de administração anual de 1,5%. Em comparação com todos os 12 ETFs Spot Bitcoin nos Estados Unidos (EUA), a Grayscale tem as taxas de ETF Spot Bitcoin mais caras, superando até mesmo a BlackRock, o segundo maior fornecedor de ETF BTC, que tem um AUM médio. A taxa é de 0,25%.

alguns Saídas em tons de cinza Foi também o resultado de uma conexão de vendas relatada com a bolsa de criptomoedas insolvente FTX e outras empresas de criptomoedas extintas. FTX foi vendido por aproximadamente US$ 1 bilhão em GBTC Enquanto a Genesis, uma corretora de criptomoedas para investidores institucionais, vendeu quase 36 milhões de ações do GBTC para compra. 32.041 bitcoins Seu valor é superior a US$ 2,1 bilhões.

BTC price now sitting above $63,000 | Source: BTCUSD on Tradingview.com

Imagem em destaque do Forkast News, gráfico de Tradingview.com

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Acionistas da Berkshire rejeitam propostas sobre clima, diversidade e China

Escrito por Jonathan Stemple

OMAHA, Nebraska (Reuters) – Os acionistas da Berkshire Hathaway rejeitaram neste sábado por maioria esmagadora seis propostas que abordavam questões de política ambiental e social no conglomerado de Warren Buffett, às quais o investidor bilionário e seu conselho de administração se opuseram.

Por uma margem de mais de 4 para 1, os acionistas na reunião anual da Berkshire votaram contra duas propostas de que as operações de seguros e de energia da empresa revelassem mais sobre os seus esforços para enfrentar as alterações climáticas, incluindo as emissões de gases com efeito de estufa.

Rejeitaram também uma proposta para uma maior divulgação dos esforços para promover a diversidade, a equidade e a inclusão no local de trabalho.

A esmagadora maioria dos acionistas votou contra uma proposta separada relacionada com o ambiente, criando um comité a nível do conselho para monitorizar a segurança na unidade ferroviária da BNSF e exigindo que a Berkshire apresentasse anualmente um relatório sobre até que ponto as suas operações comerciais dependem do “hostil” governo chinês.

A Berkshire investiu na empresa chinesa de automóveis elétricos BYD em 2008, embora tenha começado a reduzir essa participação em 2022.

Os votos não foram surpreendentes porque Buffett possui ações privadas que lhe conferem uma participação com direito a voto de 31% na Berkshire. Isto torna difícil abraçar propostas às quais Buffett se opõe.

Os acionistas da Berkshire também reelegeram o conselho de administração da empresa, composto por 14 pessoas.

(Reportagem de Jonathan Stempel em Omaha, Nebraska; Edição de Cynthia Osterman)

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Warren Buffett sobe ao palco sem Charlie Munger pela primeira vez

A assembleia anual de acionistas da Berkshire Hathaway (BRK-A, BRK-B) no sábado será a primeira de uma nova era para o grupo.

Pela primeira vez em décadas, Warren Buffett não foi acompanhado pelo vice-presidente Charlie Munger enquanto respondia a várias horas de perguntas dos acionistas da Berkshire. Munger morreu no final do ano passado, aos 99 anos.

Na sua carta anual aos acionistas da Berkshire, Buffett descreveu Munger como o “arquiteto” da moderna Berkshire Hathaway, que recebeu o nome de uma empresa têxtil extinta na Nova Inglaterra e se tornou o maior conglomerado da Standard & Poor's 500.

Buffett, junto com o vice-presidente da Berkshire, Greg Appel e Ajit Jain, começou a responder várias horas de perguntas dos acionistas por volta das 10h15, horário do leste dos EUA.

Pela primeira vez, os não-contribuintes também puderam assistir ao Annual Contributors Film, que inclui uma montagem de algumas das citações mais poderosas de Munger ao longo dos anos, bem como algumas das celebridades que apareceram nesses filmes ao longo dos anos.

No início da sessão de perguntas e respostas, Buffett discutiu a decisão da empresa de reduzir suas participações na Apple (AAPL) durante o primeiro trimestre, dizendo que embora a empresa tenha vendido suas ações, em sua opinião, era “muito provável” que a empresa ainda manteria sua propriedade. O maior investimento em ações até o final do ano.

Quanto à quantidade crescente de dinheiro e participações em tesouraria da empresa, Buffett disse que o valor destas participações deverá exceder os 200 mil milhões de dólares durante o trimestre atual, indicando que está “bastante satisfeito” com a situação.

Em resposta a uma pergunta sobre o desejo da Berkshire de aumentar os investimentos no exterior, e especificamente na China, Buffett disse: “Nossos principais investimentos serão sempre nos Estados Unidos”.

Ele vive9 atualizações

Clique aqui para uma análise aprofundada das últimas notícias e eventos do mercado de ações que movimentam os preços das ações.

Leia as últimas notícias financeiras e de negócios do Yahoo Finance

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

-

Economy3 anos ago

O bitcoin pode chegar a US $ 37.000, mas o trader afirma que o preço do bitcoin será maior ‘Um número que você não consegue entender’

-

sport3 anos ago

Os Nets estão tentando adquirir Kevin Love dos Cavaliers, Isaiah Hartenstein

-

Tech2 anos ago

Mike Frasini, presidente da Amazon Games, deixa o cargo

-

science2 anos ago

Rússia ameaça sequestrar o telescópio espacial alemão

-

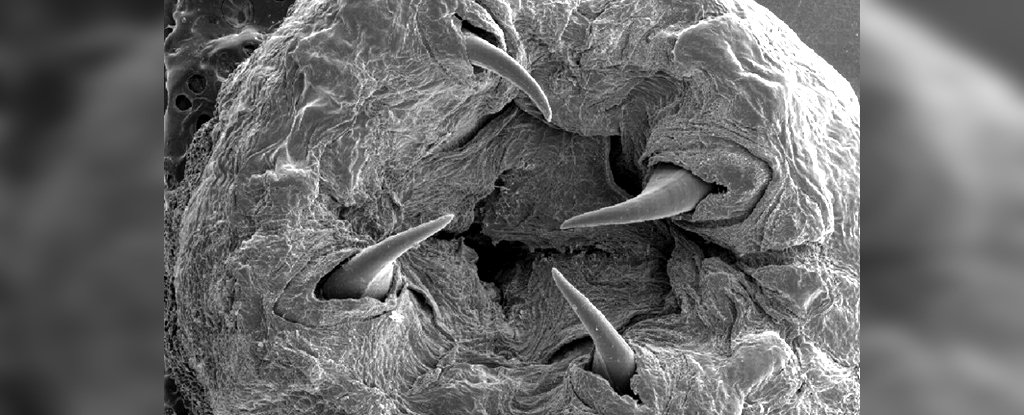

science2 anos ago

Finalmente sabemos como a lagarta do pesadelo cria presas de metal

-

science2 anos ago

Astrofísicos podem ter encontrado um buraco negro de massa intermediária na galáxia de Andrômeda

-

Tech4 meses ago

ZOTAC confirma que quatro dos nove modelos Geforce RTX 40 SUPER terão preço MSRP

-

sport10 meses ago

USMNT empata com a Jamaica na primeira partida da Copa Ouro da CONCACAF: o que isso significa para os Estados Unidos