Economy

China Suning.com recebe resgate de governos locais e Alibaba

HONG KONG – A problemática varejista chinesa Suning.com garantiu um resgate de US $ 1,4 bilhão, apoiado por fundos do governo local, fornecedores e Alibaba Group Holdings Inc, enquanto Pequim busca acalmar mercados de dívida nervosos que podem minar o ímpeto econômico.

A Suning.com, importante vendedora de eletrodomésticos e eletrônicos de consumo, disse em comunicado na terça-feira que o bilionário fundador Zhang Jindong, seu fundo e duas de suas holdings Suning concordaram em abrir mão do controle acionário da varejista com 16,96%. A ser repassado a um consórcio liderado pelo Governo Provincial de Jiangsu e a Comissão Estadual de Gestão de Ativos em Nanjing, a capital da província onde a Suning.com está sediada.

De acordo com o pedido, Alibaba, fabricantes de eletrodomésticos Haier Group e Midea Group, fabricante de eletrônicos TCL Technology e fabricante de smartphones Xiaomi também fazem parte do consórcio de resgate. Por meio de sua unidade Taobao China, a Alibaba já possui uma participação de 19,99% na Suning.com, que adquiriu em 2015.

Segundo o acordo, a participação de Zhang será reduzida para 17,62%, enquanto sua empresa, a Suning Appliance, ficará com 2,73%.

As ações da Suning.com subiram o máximo permitido de 10% para 6,15 yuans na terça-feira na Bolsa de Valores de Shenzhen, recuperando-se de uma baixa de oito anos ao retomar as negociações pela primeira vez desde que foi suspenso em 16 de junho, enquanto se aguarda o anúncio do lidar. A venda das ações foi avaliada em 5,59 yuans por ação, o último preço negociado antes da paralisação.

As ações da Alibaba subiram 1,2% para HK $ 208,40 no final da tarde em Hong Kong.

De acordo com seu site, a Suning, que remonta a uma loja de ar-condicionado fundada por Zhang em 1990, agora tem 4.000 lojas.

Tendo estabelecido uma posição dominante nas compras online, o Alibaba investiu pesadamente nos últimos anos no varejo físico, seja comprando participações em redes existentes ou construindo suas próprias.

No ano passado, o Alibaba dobrou sua participação no Sun Art Retail Group, listado em Hong Kong para mais de 70%, após a compra anterior da Intime Retail e da Lianhua Supermarket Holdings. Possui também uma rede de supermercados própria, a Freshippo, também conhecida como Hema. Em produtos eletrônicos de consumo, muitas vezes ficou atrás de seu concorrente, JD.com.

De acordo com o acordo de resgate de terça-feira, todas as partes concordaram que o produto da venda de ações seria usado principalmente para liquidar dívidas.

As preocupações dos investidores com as finanças da Suning.com começaram a transbordar quando Zhang no ano passado renunciou a seus direitos de exigir reembolsos de 20 bilhões de yuans (US $ 3,09 bilhões) do desenvolvedor China Evergrande Group, depois que ele não conseguiu listar uma unidade em uma bolsa local, conforme prometido quando dinheiro emprestado. A Suning.com tem US $ 7 bilhões em dívidas com vencimento em um ano.

Um tribunal de Pequim ordenou no mês passado o congelamento de mais de um quarto da participação do fundador Zhang na Suning.com por motivos que a empresa não revelou. Também em junho, os credores concordaram em estender o vencimento de 2,89 bilhões de yuans em dois anos. Ambos os eventos ajudaram a mergulhar as ações e títulos da empresa.

A conclusão do resgate proporcionará à Suning.com alguma estabilidade, já que suas vendas ainda não se recuperaram dos efeitos da pandemia do coronavírus em troca de sua crescente dívida de negócios para comprar as operações do varejista francês Carrefour na China e o braço de Dalian Wanda Grupo. Entre outras coisas.

A empresa disse em um comunicado separado na terça-feira que espera registrar um prejuízo líquido entre 2,5 bilhões de yuans e 3,2 bilhões de yuans no primeiro semestre do ano, depois que as vendas caíram cerca de um terço. No mesmo período do ano passado, registrou prejuízo de 166,59 milhões de yuans.

“Um portfólio diversificado de investidores ajuda a impulsionar a Suning.com a melhorar ainda mais a governança, as operações e a transformação dos negócios”, disse a empresa sobre a venda de ações. “O [consortium] Apoiará ativamente a Suning para crescer saudável e estável. “

A transação ocorre enquanto a Shenzhen International Holdings e a Shenzhen Kunpeng Equity Investment Management afirmam separadamente que o acordo de março para adquirir 23% da Suning.com por US $ 2,3 bilhões não será realizado.

Zhang é talvez mais conhecido por seu acordo de $ 319 para adquirir o controle do clube italiano de futebol profissional Inter de Milão em 2016. O futebol também tem sido um campo de investimento para outros conglomerados chineses que agora lutam com dívidas excessivas, incluindo Evergrande e Wanda Group.

A dívida corporativa não financeira total da China aumentou para 164,7% do PIB no quarto trimestre de 2020, de 149,4% um ano antes, de acordo com o Instituto de Finanças Internacionais. A proporção é a segunda mais alta do mundo, depois de Hong Kong.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Ações da Alphabet sobem com queda de lucros e anúncio de dividendos

Os lucros da empresa controladora do Google, Alphabet (GOOG, GOOGL), subiram até 13% nas negociações após o expediente de quinta-feira, após excelentes resultados trimestrais que superaram as estimativas de receita e lucro e entusiasmaram os investidores ao anunciar um programa de dividendos de US$ 0,20 por ação.

O Conselho de Administração também aprovou uma recompra de ações no valor de até US$ 70 bilhões adicionais.

“Nossos resultados do primeiro trimestre refletem o forte desempenho de pesquisa, YouTube e nuvem”, disse o CEO Sundar Pichai em um comunicado. “Nossa liderança em pesquisa e infraestrutura de IA e nossa presença global de produtos nos posicionam bem para a próxima onda de IA. ” inovação.”

A receita, excluindo os custos de aquisição de tráfego, aumentou 16% em relação ao mesmo período do ano passado, para 67,59 mil milhões de dólares, superando as expectativas dos analistas de 66,07 mil milhões de dólares, segundo dados da Bloomberg. A empresa relatou lucro por ação ajustado de US$ 1,89 contra estimativas de consenso de US$ 1,53.

No espaço da IA, o Google é amplamente visto como alguém que está tentando alcançar a Microsoft (MSFT), que foi uma das primeiras no mundo da tecnologia a capturar a excitação cultural em torno de seus chatbots de consumo alimentados por IA. A Microsoft investiu na OpenAI, a empresa por trás do popular aplicativo ChatGPT.

Mas os executivos do Google enfatizaram durante a teleconferência de resultados de quinta-feira que a empresa está bem posicionada para liderar a mudança para um mundo tecnológico focado em IA e que está comprometida com investimentos que irão promover o desenvolvimento de novos modelos.

Pichai disse que a empresa tem caminhos claros para monetizar seus avanços em IA por meio de publicidade, nuvem e assinaturas.

Ele também promoveu a integração de ferramentas de inteligência artificial na Pesquisa Google, que permitem aos usuários fazer perguntas mais complexas e descritivas.

Mas ainda não está claro como a IA impactará o negócio de busca do Google, já que novas interfaces baseadas em IA podem substituir a busca tradicional e mudar a forma como os usuários interagem com a web.

Os investidores também estão preocupados com os custos associados à IA versus o retorno. O relatório da Alphabet chegou um dia depois de seu rival publicitário e grande concorrente de tecnologia Meta (META) sinalizar que as despesas para o ano estão crescendo e que levará algum tempo até que os investimentos em IA gerem receitas significativas. Os comentários ajudaram as ações da Meta a cair mais de 10%.

A Alphabet relatou US$ 12 bilhões em despesas de capital no trimestre, a maior parte relacionada a servidores e data centers. A CFO Ruth Porat disse durante a teleconferência que os próximos trimestres registrarão níveis semelhantes de gastos, refletindo a confiança da empresa em seus investimentos em inteligência artificial.

As receitas da nuvem pelo segundo trimestre consecutivo aumentaram quase 30% ano a ano, ultrapassando US$ 9 bilhões.

O Google está trabalhando para reivindicar participação adicional no mercado de nuvem, onde atualmente ocupa o terceiro lugar, atrás dos rivais Amazon (AMZN) e Microsoft.

As receitas de publicidade, que são o coração dos negócios do Google, aumentaram 13%, para US$ 61,66 bilhões.

Hamza Shaaban é repórter do Yahoo Finance que cobre mercados e economia. Siga Hamza no Twitter @hshaban.

Para obter os últimos relatórios e análises de lucros, rumores e previsões de lucros e notícias sobre lucros da empresa, clique aqui

Leia as últimas notícias financeiras e de negócios do Yahoo Finance

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Estimativas do primeiro trimestre da Comcast Edge Wall Street; Peacock atinge 34 milhões de assinantes e segue cortando perdas

Imagens de William Thomas Cain / Getty

Atualizado com comentários executivos. Nos quase quatro anos desde o lançamento do principal canal de streaming da NBCUniversal, Peacock, o presidente da Comcast, Mike Kavanagh, diz que o serviço está “vendo tração” com sua mistura de entretenimento e esportes.

O CEO fez o comentário aos analistas de Wall Street depois que a Comcast relatou fortes resultados financeiros no primeiro trimestre, incluindo receitas da Peacock de US$ 1,1 bilhão, perdas menores e uma contagem de assinantes de 34 milhões.

Quando questionado sobre as expectativas originais de Peacock em relação aos gastos com conteúdo, Cavanagh respondeu qualitativamente, em vez de quantitativamente.

“Acho que podemos esperar que adotemos uma abordagem muito ampla”, disse ele, sem fornecer números específicos. Esportes e entretenimento “interagem bem entre si” em Peacock, disse ele. Ele indicou uma fuga Ted E Traidores Temporada 2 no primeiro quarto, que coincidiu com a transmissão ao vivo de um jogo dos playoffs da NFL.

“É esportes, é original, é o conteúdo da NBC no dia seguinte, é nossa biblioteca e nossos filmes pagos por 1”, disse Kavanagh ao descrever a Peacock Recipe. O trimestre abril-junho será “um pouco mais leve em termos de cadência de conteúdo”, aconselhou. “Mas quando olhamos para o meio do ano, temos as Olimpíadas, e logo depois temos o retorno da NFL, do Big Ten e do nosso jogo exclusivo da NFL em São Paulo, Brasil, junto com um grande filme Slate. – vítima, Tornados, Meu Malvado Favorito 4 plus Kung Fu Panda 4″ chega como um pavão. Como foi o caso em 2020, resumiu Kavanagh, a missão da Peacock é “transferir nossos pontos fortes e ativos atuais para o futuro digital”.

anteriormente:

A Comcast relatou resultados do primeiro trimestre que superaram as expectativas de Wall Street, com Peacock alcançando 34 milhões de assinantes, mas relatando custos de programação mais elevados.

A receita total aumentou 1%, para US$ 30,1 bilhões, com o lucro ajustado por ação chegando a US$ 1,04, em comparação com 92 centavos no mesmo período do ano anterior.

A divisão de mídia, que inclui a NBCUniversal e a empresa de streaming Peacock, teve um aumento de receita de quase 4%, para US$ 6,4 bilhões. Mas as despesas operacionais mais elevadas, especialmente as despesas de programação mais elevadas no Peacock, contribuíram para perdas maiores. O EBITDA ajustado, uma medida chave de rentabilidade, caiu 6%, para US$ 827 milhões.

A Peacock obteve receitas de US$ 1,1 bilhão, um aumento de 54% em relação ao ano passado, com perdas diminuindo para US$ 639 milhões, ante US$ 704 milhões no ano passado. A divulgação de resultados não forneceu detalhes sobre os custos de programação mais altos, mas em janeiro, Peacock mostrou um jogo de playoff do NFL Wild Card, que foi adquirido em um acordo de direitos separado do acordo de direitos de longo prazo da NBCU com a liga.

A receita de publicidade nativa permaneceu estável em US$ 2,025 bilhões, principalmente devido à redução das receitas nas redes lineares da empresa, compensada pelo aumento das receitas da Peacock.

As receitas da divisão de estúdios caíram 7%, para US$ 2,7 bilhões, e os lucros caíram 12%, embora as receitas teatrais tenham sido fortes graças a Panda Kung Fu 4 E Imigração. As receitas de licenciamento de conteúdo diminuíram durante este período, principalmente devido ao momento em que os títulos teatrais chegam em outras janelas.

Os resultados dos estúdios, participações de mídia e parques temáticos da empresa agora são relatados como conteúdo e experiências. A receita de conteúdo e experiências aumentou 1%, para US$ 10,4 bilhões, enquanto o EBITDA ajustado diminuiu 7%, para US$ 1,5 bilhão. O aumento de 1,5% nas receitas dos parques temáticos foi compensado por um impacto negativo em moeda estrangeira.

No lado da TV paga e da banda larga da empresa, as perdas de vídeo continuaram em declínio constante, com 487 mil clientes residenciais de vídeo perdidos no período.

Mais está chegando…

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

Mark Zuckerberg alerta sobre a volatilidade das ações enquanto Meta aposta bilhões no investimento em inteligência artificial ‘antes de gerarmos muita receita’

Prepare-se para interrupções e seja paciente. Essa foi a mensagem de Mark Zuckerberg aos acionistas da Meta na quarta-feira, ao explicar sua decisão de investir dezenas de bilhões de dólares em uma onda de gastos plurianuais em inteligência artificial que precederá qualquer recompensa significativa.

Cofundador e CEO da Meta, dona do Instagram, FacebookO WhatsApp disse que recentemente ficou mais otimista sobre as perspectivas da empresa de dominar o mercado altamente competitivo de serviços generativos de IA e que concluiu que “faz sentido ir mais longe”.

Zuckerberg admitiu durante a teleconferência de resultados do primeiro trimestre da empresa que isso pode não agradar aos investidores, e as ações da Meta caíram mais de 15% horas depois que ele falou. “Historicamente, temos visto muita volatilidade em nosso estoque durante esta fase de nosso catálogo de produtos, à medida que investimos e expandimos para um novo produto, mas ainda não o monetizamos.”

A Meta disse na quarta-feira que as despesas de capital para apoiar as suas ambições de IA poderiam totalizar 40 mil milhões de dólares este ano, até 5 mil milhões de dólares a mais do que alocou em Outubro. A empresa disse que os custos só aumentarão nos próximos anos. “Isso provavelmente levará vários anos”, disse ele.

Mas Zuckerberg também observou que os “investidores inteligentes” reconhecerão a oportunidade e serão pacientes. Afinal, a empresa já passou por isso antes, disse ele, apontando para investimentos em produtos como Reels e Stories que já valeram a pena.

O apelo direto à paciência de Wall Street destaca o perigo de uma corrida armamentista de IA na qual a Meta está comprometida. Microsoft A empresa supostamente planeja gastar até US$ 100 bilhões para construir um data center de IA dedicado com o fabricante do ChatGPT OpenAI. A Alphabet, dona do Google, vem investindo pesadamente em inteligência artificial há anos.

enquanto Google A Microsoft e a Microsoft têm negócios em nuvem que servem como formas de monetizar seus investimentos em IA, mas a Meta não está no negócio de nuvem. Mas Zuckerberg deu a entender que cobrar pela “computação” poderia ser uma forma de gerar receitas a partir da sua tecnologia de IA, juntamente com o seu negócio tradicional de publicidade.

Zuckerberg atribuiu sua crescente confiança nas perspectivas de IA da Meta ao modelo de linguagem Llama 3 recentemente lançado pela empresa e à versão para consumidor da tecnologia dele, que está sendo chamada de Meta AI em alguns países. Zuckerberg disse que dezenas de milhões de pessoas já experimentaram o Meta AI e que a empresa planeja lançá-lo para mais usuários nos próximos meses.

A Meta não gera nenhuma receita direta quando os usuários interagem com a Meta AI no momento, mas Zuckerberg apontou repetidamente para o histórico da empresa de monetizar seus produtos quando eles atingem escala suficiente – mas ele não disse quando esse momento chegará.

“O que mostramos agora é que temos a capacidade de construir modelos líderes em nossa empresa, então acho que faz sentido avançar com isso. E faremos isso, acho que será um bom investimento no longo prazo. prazo.”

Esta história apareceu originalmente em Fortune.com

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

-

Economy3 anos ago

O bitcoin pode chegar a US $ 37.000, mas o trader afirma que o preço do bitcoin será maior ‘Um número que você não consegue entender’

-

sport3 anos ago

Os Nets estão tentando adquirir Kevin Love dos Cavaliers, Isaiah Hartenstein

-

Tech2 anos ago

Mike Frasini, presidente da Amazon Games, deixa o cargo

-

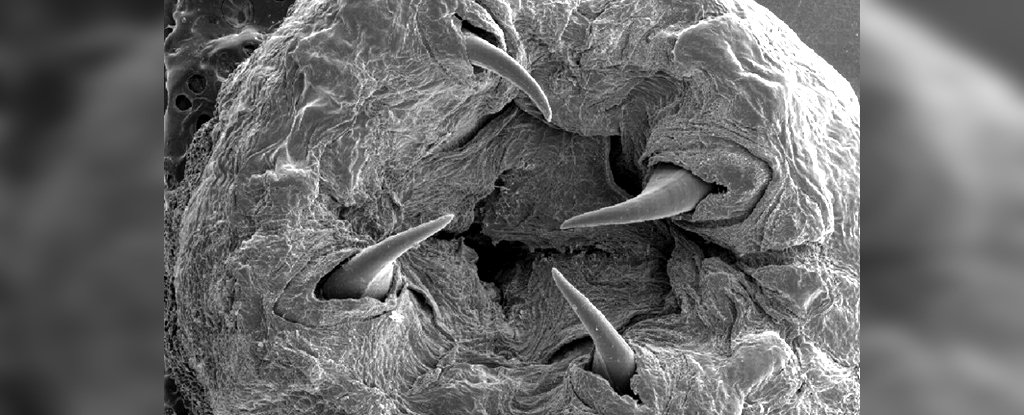

science2 anos ago

Rússia ameaça sequestrar o telescópio espacial alemão

-

science2 anos ago

Finalmente sabemos como a lagarta do pesadelo cria presas de metal

-

science2 anos ago

Astrofísicos podem ter encontrado um buraco negro de massa intermediária na galáxia de Andrômeda

-

Tech3 meses ago

ZOTAC confirma que quatro dos nove modelos Geforce RTX 40 SUPER terão preço MSRP

-

sport10 meses ago

USMNT empata com a Jamaica na primeira partida da Copa Ouro da CONCACAF: o que isso significa para os Estados Unidos