Economy

Por que este é o Fed mais imprudente de todos os tempos e o que acho que o Fed deveria fazer para reverter e mitigar os efeitos dos erros de política

A credibilidade do Fed mudou da luta contra a inflação sob Volcker para a criação de riqueza e a luta contra a inflação sob Powell. E todo mundo sabe disso.

de Wolf Richter cerca de Rua do Lobo.

Embora isso pareça surpreendentemente estranho e incompreensível, é um fato: a inflação está subindo há mais de um ano e está ficando cada vez pior, enquanto o Fed negou dizendo: OK, a economia está se recuperando e depois negou dizendo, OK, é apenas um “efeito básico”. E quando a inflação explodiu depois que o efeito primário acabou, o Fed disse que era uma imagem “fugaz” devido a alguns obstáculos na cadeia de suprimentos. E mesmo quando o Fed admitiu no outono passado que a inflação havia se espalhado para serviços e aluguéis, que não têm cadeias de suprimentos em toda a China, admitiu que de fato havia um problema de inflação – o infame hub.

A essa altura já era tarde demais. A “mentalidade inflacionária”, como eu a chamei desde o início de 2021, tomou conta.

Eu tenho gritado sobre isso por mais de um ano. Em janeiro de 2021, eu gritei A inflação foi generalizada na economia. Em fevereiro de 2021, eu gritei A inflação estava se espalhando no setor de serviços. Chorei pela inflação no setor de transporte. Em março de 2021, ficou claro, até para mim, isso éAlgo grande mudou”, com base no fato de que os consumidores de repente estavam dispostos a pagar preços absolutamente loucos por carros usados, enquanto muitos deles poderiam pagar o que já tinham por muito mais tempo, o que teria derrubado o mercado e, com ele, os preços.

Mas não, os consumidores de repente começaram a pagar qualquer coisa. E eu sou certificado Como as empresas conseguiram repassar preços mais altos Porque de repente todo mundo está disposto a pagar qualquer coisa. Até abril, Os preços ao produtor estavam caindoE as empresas conseguiram movê-lo, sem problemas. E em abril, comecei a usar um termo para esse fenômeno:Mentalidade inflacionária ‘e como ela tomou conta de repente.

Até então, em abril, estava claro, sem dúvida, que a inflação se tornaria um grande problema porque a mentalidade inflacionária havia se consolidado com empresas pagando preços mais altos, confiantes de que poderiam passá-los adiante, e com consumidores dispostos a pagar qualquer coisa.

E o tempo todo – apesar de nossos gritos nas trincheiras – o Fed manteve sua tolice de “passagem”, enquanto continuava jogando enormes quantidades de gasolina no fogo já ardente, suprimindo as taxas de juros e imprimindo dinheiro, como apenas as verdadeiras armas da inflação seria.

E então, quando o Fed finalmente não conseguiu se livrar disso no outono de 2021, à medida que a inflação continuava a piorar, o Fed levou seu infame pivô de boca em boca. Mas ela continuou a jogar gasolina no fogo.

Fed No fim começado em devagar Traga de volta a quantidade de gasolina que ele ainda estava bombeando diretamente sobre o fogo: eu baixei gradualmente o QE em vez de acabar com ele na hora e lá quando o hub fez. Ele colocou aumentos de preços na mesa para 2022, em vez de aumentá-los imediatamente. E a inflação está piorando.

Erro de política após erro de política – com consequências terríveis. A flexibilização quantitativa está começando a retroceder agora, mas as taxas de política do Fed ainda estão próximas de 0%. E a A inflação do IPC subiu para 7,9%.

Mas muitas das categorias de preços individuais desapareceram completamente, especialmente aquelas em que os menos ricos gastam muito dinheiro. Por exemplo:

- Carros usados: +41,2%

- Gasolina: +38,0%

- Serviços públicos de gás: +23,8%

- Carne bovina: +16,2%

- Carne de porco: +14,0%

- Aves: 12,5%

- Carros novos: +12,4%

- Ovos: +11,4%

- Frutas frescas: +10,6%

- Peixes e Frutos do Mar: +10,4%

- Eletricidade: +9,0%

O Fed mais imprudente de todos os tempos.

Então agora temos essa situação maluca, onde está o Federal Reserve ainda A taxa efetiva de fundos federais (EFFR) afunilou para 0,08%, enquanto a inflação do IPC atinge 7,9% e provavelmente subirá acima de 8% em breve.

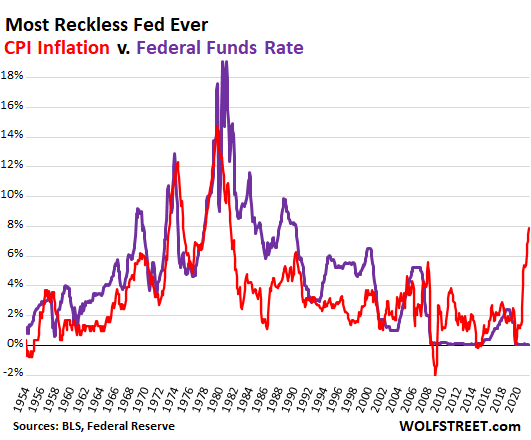

Nos dias de alta inflação – os anos 70 e 80 – houve momentos em que a inflação do IPC estava em 7,9%, ultrapassando-a tanto na subida como na descida.

Mas naqueles momentos em que o IPC era de 7,9%, o EFFR era:

- Outubro de 1973, inflação alta, EFFR = 10,8%

- Setembro de 1975, inflação baixa: EFFR = 6,2%

- Alta inflação em agosto de 1978: EFFR = 8,0%

- Fevereiro de 1982, inflação baixa: EFFR =14,8%

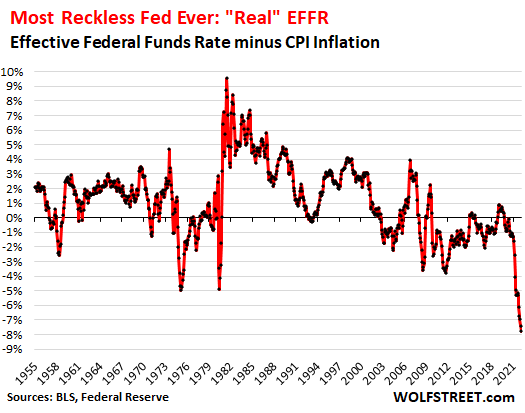

E é assim que esse absurdo se parece, voltando a 1955, quando os dados do EFFR começaram. linha vermelha = IPC; Linha violeta = EFFR. Este gráfico documenta por que este é o Fed mais imprudente de todos os tempos:

“Real” EFFR: Nada chega perto de ser imprudente. EFFR menos CPI produz a taxa de inflação ajustada ou EFFR “verdadeira”. O EFFR real é agora -7,8%, o mais baixo e pior da história registrada, mais um gráfico que documenta por que este é o Fed mais imprudente de todos os tempos:

Será difícil mudar a credibilidade do Fed como uma conflagração inflacionária.

O Volcker Fed, no início dos anos 1980, ganhou credibilidade como antiinflacionário. Beneficiou a economia por quase 40 anos. Ele até levou o Fed a uma onda de impressão de dinheiro durante e após a crise financeira sem causar uma inflação desenfreada do tipo que enfrentamos agora.

Mas ao injetar grandes quantidades de gasolina na hiperinflação por mais de um ano – quando muitas pessoas, inclusive eu, estavam gritando sobre isso porque era tão óbvio – o Fed dizimou sua credibilidade como combatente da inflação e, em vez disso, tornou-se ainda maior Um incêndio criminoso para a inflação no mundo. E todo mundo sabe disso.

Ninguém vai acreditar quando o Fed disser que leva a sério a contenção da inflação. A inflação é em parte um fenômeno psicológico – a “mentalidade inflacionária”, como eu a chamo – e o Fed a desacreditou. Então boa sorte lidando com isso.

O Fed afirmou que imprimir dinheiro ajuda na transição dos trabalhadores para o bacharelado.

O Federal Reserve estava elaborando suas políticas monetárias malucas e se recusando a tratar a inflação como uma forma de ajudar a parte inferior do mercado de trabalho. Mas isso é claramente BS. E o Federal Reserve sabia disso. Essa explosão da inflação reduziu os ganhos por hora da inflação do IPC pelo décimo primeiro mês consecutivo, em comparação com o ano anterior, que começou em abril de 2021.

Em outras palavras, os ganhos “reais” caíram pelo décimo primeiro mês consecutivo, graças à inflação maciça do Fed – apesar dos grandes aumentos salariais e do mercado de trabalho mais difícil de nossa geração. A inflação afeta as pessoas que ganham a vida com o trabalho real, não aquelas que estão sentadas em uma pilha de ativos.

Este é o preço da supressão da taxa de juros e da impressão do dinheiro, o preço pago pelas pessoas que trabalham para viver.

Mas espere… havia um pequeno grupo de grandes beneficiários das políticas do Fed.

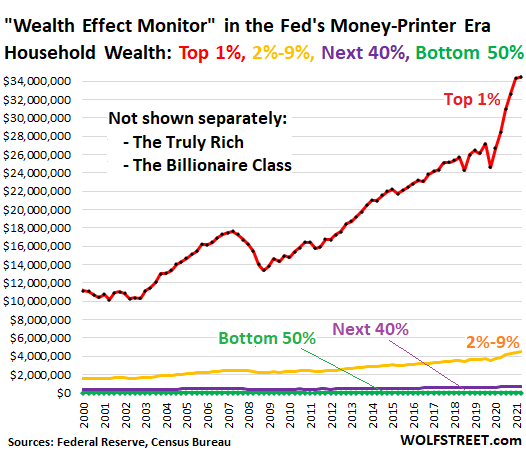

O objetivo da política monetária oficial do Fed sempre foi “Efeito Riqueza. O efeito riqueza foi promovido em vários jornais federais, inclusive por Janet Yellen em 2005, quando ainda era presidente do Federal Reserve Bank de San Francisco. inflacionar os preços dos ativos que tornam os proprietários de ativos (já ricos) ainda mais ricos. A ideia é que os ricos gastem menos desse dinheiro, e que de alguma forma isso fluirá.

O que a doutrina do efeito riqueza conseguiu – exponencialmente eficiente durante a louca flexibilização quantitativa e supressão das taxas de juros desde março de 2020 – é a maior disparidade de riqueza de todos os tempos.

Minha “Monitore a influência da riquezaBaseia-se nos dados do Federal Reserve sobre a riqueza das famílias (definida como ativos menos dívida) por classe de riqueza para “1%”, “2% a 9%”, “próximos 40%” e “menor 50%”. O My Wealth Effect Monitor leva os dados do Federal Reserve ao nível de uma única família.

O que o Fed deve fazer agora para mitigar os efeitos de seus erros de política imprudentes.

O Fed não pode desfazer os enormes erros de política que cometeu nos últimos dois anos. Mas pode acabar com isso no futuro, pode mitigar os efeitos devastadores que agora ocorrem na economia e pode impedir que esses efeitos saiam completamente do controle.

Portanto, não era isso que o Fed deveria ter feito – essa é uma história diferente – mas o que deveria estar fazendo agora, começando com sua reunião de 16 de março:

Comece a esvaziar o balanço (aperto quantitativo) Atualmente a uma taxa de aproximadamente US$ 200 bilhões por mês, através de ambos, permitindo que todos os títulos em circulação sejam negociados sem resgate, E a Pela venda direta de títulos com vencimentos mais longos, como títulos de 30 anos com 29 anos restantes; Eles precisam ir primeiro.

Executar QT em primeiro planocom o O propósito declarado e expresso de maximizar retornos de longo prazo. Executar o QT no “fundo” no piloto automático, disse Powell, é simplesmente desajeitado. O objetivo do QT era aumentar os retornos de longo prazo, assim como o objetivo do QE era reduzir os retornos de longo prazo. O objetivo é aumentar a curva de juros enquanto o Fed aumenta as taxas de juros de curto prazo.

Especificamente, Mohammed bin Salman esgotou imediatamente. O MBS tem vencimentos de 15 anos e 30 anos. Os detentores de fundos, como o Federal Reserve, recebem pagamentos de principal passando pelos pagamentos da hipoteca e quando as hipotecas são pagas, como em uma referência ou venda de uma casa. Em um mercado imobiliário com baixas taxas de hipoteca, as vendas de revenda de imóveis estão crescendo, esses pagamentos principais de repasse estão se transformando em torrentes e o MBS no balanço do Fed cairá rapidamente.

mas neste alta taxa de juros O ambiente, o mercado imobiliário está desacelerando, a referência está diminuindo e os pagamentos de principal estão diminuindo ligeiramente. É por isso que o Fed deve vender seus MBS imediatamente para tirá-los do balanço inteiramente dentro de dois anos.

Pare o mercado com vendas de ações: Toda vez que os retornos de longo prazo caem um pouco, aproveite para vender Mais ações. Qualquer bom investidor tentando se livrar de títulos de dívida o fará. Isso manteria a curva de juros íngreme.

Aumentar as taxas de juros de curto prazo em 100 pontos base em 16 de março, para comunicar de uma forma que todos entendam que o Fed leva a sério o fim de sua reputação de queimador da inflação e restaurar sua credibilidade arruinada como combatente da inflação. Em seguida, continue a aumentar os preços em incrementos menores, como 50 pontos base em cada reunião deste ano. Isso levará sua taxa básica para cerca de 4,5% até o final do ano, com a inflação provavelmente superior a 8%.

Carregar os aumentos das taxas de juros e quebrar a “mentalidade inflacionária” pode ajudar a reduzir a inflação mais cedo. Puxar para trás demais vai conseguir isso e deixar a inflação cada vez pior, com taxas de juros cada vez mais altas tendo que ter algum efeito sobre a inflação.

Abandone oficialmente o ‘status Fed. “Deixe que os mercados encontrem seu próprio caminho. Os mercados são bons nisso. Vender traz uma limpeza muito necessária do excesso e muitas oportunidades. Os mercados devem poder funcionar adequadamente como os mercados funcionam.”

Remova o QE do Toolbox de uma vez por todas. A flexibilização quantitativa é uma política destrutiva que cria desigualdade de riqueza, inflação de preços de ativos e, finalmente, inflação de preços ao consumidor. Seus efeitos sobre a economia real são mínimos. Deve ser jogado no lixo.

Em vez disso, use a facilidade de recompra permanente se o mercado de tesouraria fechar. Provavelmente o Fed para isso Instalações de recompra restabelecidas em 2021, após o fechamento em 2008. Não há necessidade de flexibilização quantitativa.

Permitir reestruturação de dívidas e falências para liquidar dívidas excessivas na economia. Se as empresas têm dívidas muito grandes, elas precisam reestruturar essa dívida às custas dos investidores. Este é um processo fundamental saudável do capitalismo. Em duas recessões consecutivas, o Federal Reserve impediu que esse processo se desenrolasse. Agora há enormes excessos, alimentados por anos de taxas de juros ultrabaixas. As leis e os mercados dos EUA são adequados para resolver esse problema.

Mas, em vez disso, Powell tentará projetar um pouso suave.

Sim, o Fed aumentará as taxas de juros e reduzirá seu balanço. Mas eles vão vacilar e insistir que serão capazes de fazer uma aterrissagem suave por não fazer o suficiente, quanto mais longos seus pés estiverem, mais arraigada será a inflação, mais tempo ela durará e mais difícil será expelir. Quanto mais tempo o Federal Reserve luta para contê-lo.

Gosta de ler WOLF STREET e quer apoiá-lo? Use bloqueadores de anúncios – eu entendo totalmente o porquê – mas você gostaria de apoiar o site? Você pode doar. Eu agradeço muito. Clique em uma caneca de cerveja e chá gelado para aprender a fazer:

Você gostaria de ser notificado por e-mail quando WOLF STREET publicar um novo artigo? Registre-se aqui.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

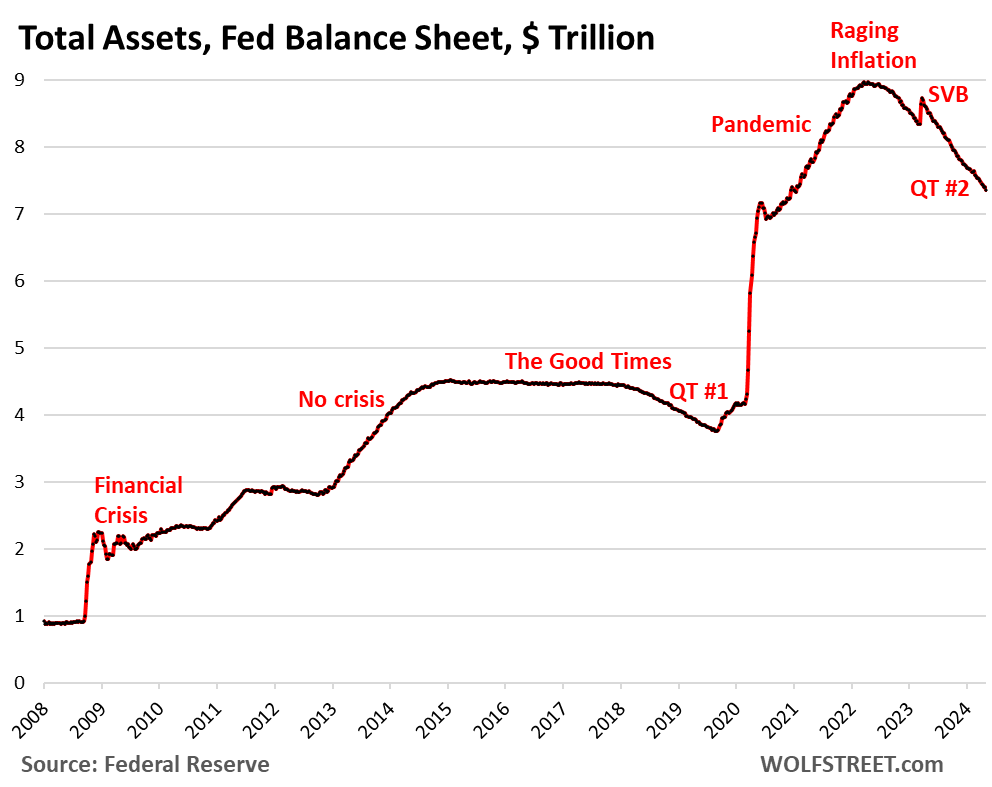

QT do balanço do Fed: -US$ 1,60 trilhão do pico, para US$ 7,36 trilhões, o menor desde dezembro de 2020

O aperto quantitativo eliminou 38% dos títulos do Tesouro e 27% dos títulos do Tesouro garantidos por hipotecas que o QE adicionou durante a pandemia.

Escrito por Wolf Richter para WOLF STREET.

O total de ativos no balanço do Fed caiu 77 mil milhões de dólares em abril, para 7,36 biliões de dólares, o nível mais baixo desde dezembro de 2020, de acordo com o balanço semanal do Fed hoje. Desde o fim da flexibilização quantitativa em Abril de 2022, a Fed perdeu 1,60 biliões de dólares.

Depois de meses a falar sobre isto, a Fed esclareceu agora oficialmente quando, como e até que ponto irá abrandar o intervalo QT. Estão tentando reduzir ao máximo o balanço sem inflacionar nada, e farão isso com facilidade, essa é a esperança.

- Começa em junho

- A saída máxima do Tesouro foi reduzida de US$ 60 bilhões para US$ 25 bilhões

- O limite de segundo turno para MBS permanece inalterado em US$ 35 bilhões

- Se Mohammed bin Salman ficar sem dinheiro mais rápido do que 35 mil milhões de dólares por mês, o excedente será substituído por títulos do Tesouro, e não por Mohammed bin Salman.

- Mohammed bin Salman desaparecerá essencialmente do balanço no “longo prazo”.

Qt por categoria.

Letras do Tesouro: – 57 mil milhões de dólares em abril – 1,25 biliões de dólares desde o pico em junho de 2022, para 4,52 biliões de dólares, o nível mais baixo desde outubro de 2020.

A Fed despejou agora 38% dos 3,27 biliões de dólares em títulos do Tesouro que adicionou durante o seu programa de flexibilização quantitativa pandémica.

Os títulos do Tesouro (títulos de 2 a 10 anos) e os títulos do Tesouro (títulos de 20 e 30 anos) “rolam” o balanço patrimonial no meio do mês e no final do mês, quando vencem e o Fed fica com a cara valor pago. A rolagem máxima é de US$ 60 bilhões por mês, e esse valor foi reduzido aproximadamente, deduzindo a proteção contra a inflação que o Fed ganha com os Títulos do Tesouro Protegidos contra a Inflação (TIPS), que é adicionada ao principal do TIPS.

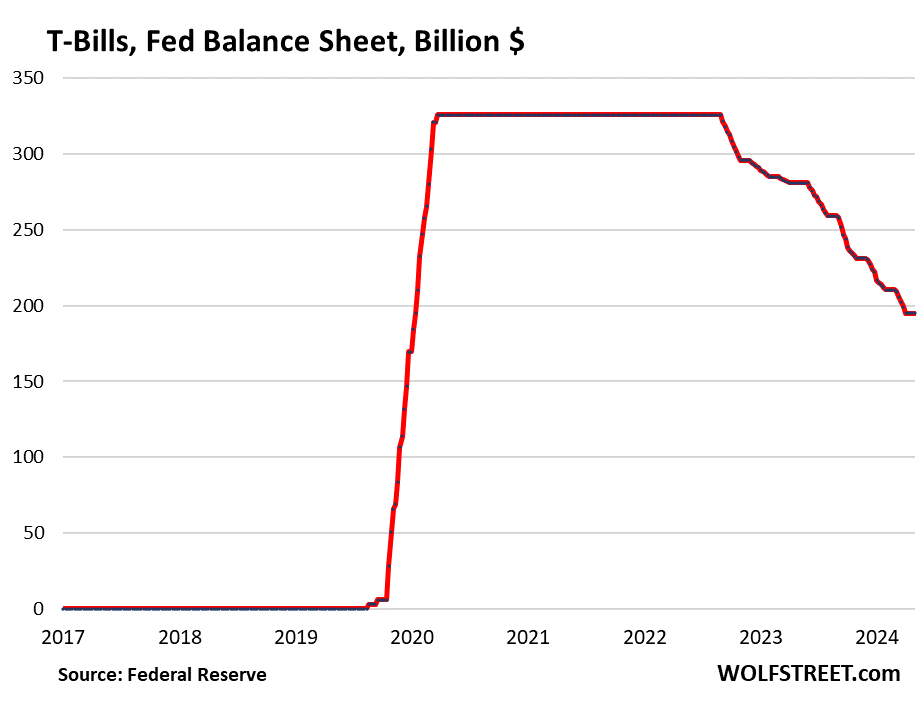

Letras do Tesouro. Inalterado em abril em US$ 195 bilhões. Esses títulos com prazos de até um ano estão incluídos nos US$ 4,52 trilhões em títulos do Tesouro no balanço do Federal Reserve. Mas eles desempenham um papel especial no QT.

A Fed permite que sejam emitidos (e não substituídos quando vencem) apenas se não vencerem títulos do Tesouro de longo prazo suficientes para atingir o limite mensal de 60 mil milhões de dólares. Isto permitiu ao Fed descarregar cerca de 60 mil milhões de dólares em títulos do Tesouro todos os meses.

De Março de 2020 até ao aumento do período QT, a Fed deteve 326 mil milhões de dólares em títulos do Tesouro, que substituiu continuamente à medida que venciam (linha sólida no gráfico abaixo).

O QT mais lento começa em junho Você seguirá o mesmo princípio com títulos do tesouro. Mas o primeiro mês em que as dotações do Tesouro ficam abaixo do novo limite de 25 mil milhões de dólares é Setembro de 2025 (17 mil milhões de dólares). Assim, os títulos do Tesouro no balanço permanecerão inalterados em 195 mil milhões de dólares até então, mesmo com o surgimento de títulos e obrigações:

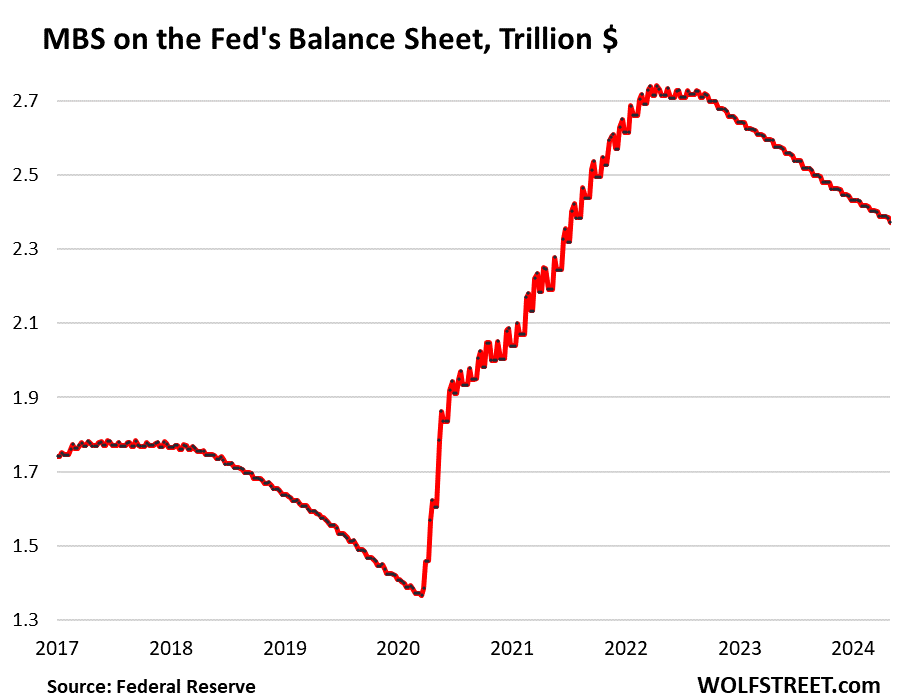

Títulos garantidos por hipotecas (MBS): – 16 mil milhões de dólares em Abril – 368 mil milhões de dólares desde o pico, para 2,37 biliões de dólares, o valor mais baixo desde Julho de 2021. A Fed anulou 27% dos empréstimos garantidos por hipotecas que adicionou durante a flexibilização quantitativa pandémica.

Os MBS são retirados do balanço principalmente através de pagamentos de capital de repasse que os proprietários recebem quando a hipoteca é liquidada (as casas hipotecadas são vendidas, as hipotecas são refinanciadas) e quando os pagamentos da hipoteca são feitos.

Mas as vendas de casas existentes caíram, os refinanciamentos de hipotecas entraram em colapso, pelo que menos hipotecas foram pagas, os pagamentos de capital de trânsito aos detentores de obrigações hipotecárias, como a Fed, caíram significativamente e o MBS perdeu o equilíbrio. Muito menos do que o limite de US$ 35 bilhões.

Sob QT é mais lento A partir de junho, o limite máximo para MBS permanecerá em US$ 35 bilhões. Quando o mercado imobiliário sair do congelamento e o volume de vendas subir para níveis mais normais, os rendimentos das hipotecas aumentarão, de modo que os pagamentos do principal aos detentores de títulos hipotecários aumentarão, as rolagens dos títulos hipotecários aumentarão em relação aos níveis atuais e a curva no gráfico abaixo ficará mais íngreme.

Se os pagamentos de capital de repasse excederem US$ 35 bilhões – durante o boom imobiliário pandêmico, ultrapassaram US$ 110 bilhões em vários meses – o excesso será substituído por títulos do Tesouro, e não por títulos do Tesouro garantidos por hipotecas, já que o Fed quer eliminar gradualmente os títulos do Tesouro garantidos por hipotecas. . no seu balanço.

Instalações de liquidez bancária.

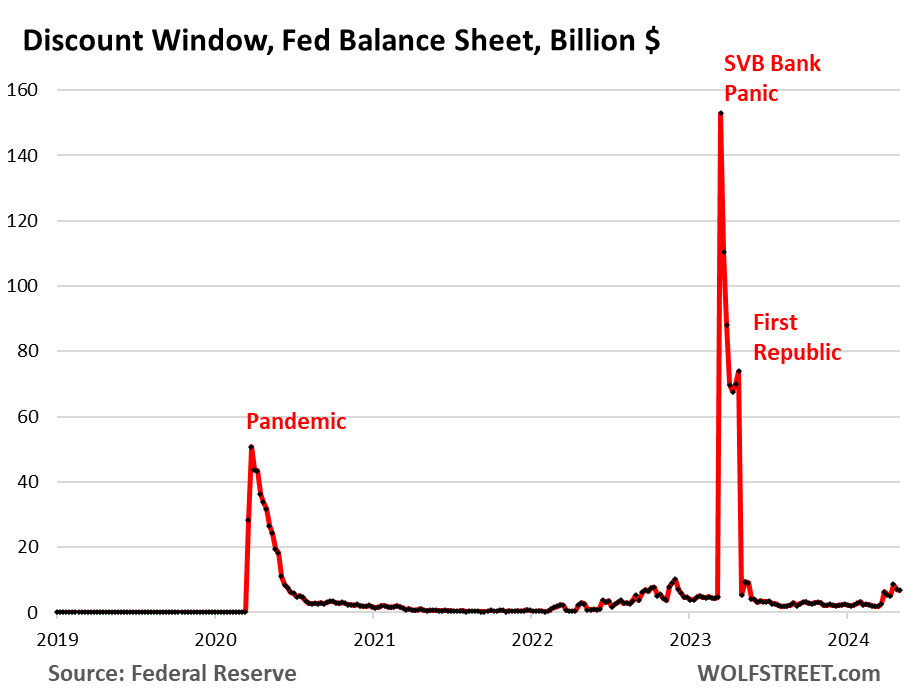

Janela de desconto: + US$ 1,3 bilhão em abril, para US$ 6,8 bilhões. Durante o pânico bancário de março de 2023, os empréstimos aumentaram brevemente para 153 mil milhões de dólares.

A janela de desconto é a oferta clássica de liquidez do Fed aos bancos. A Fed cobra actualmente aos bancos juros de 5,5% sobre estes empréstimos – uma das cinco taxas de juro – e exige garantias de valor de mercado, o que é um dinheiro caro para os bancos, e há um estigma associado ao empréstimo na janela de desconto, por isso os bancos não o fazem. isto. Eles só utilizam esta facilidade se necessário, embora o Fed os exorte a utilizá-la com mais regularidade.

Programa de financiamento a prazo bancário (BTFP): – US$ 6,4 bilhões em abril para US$ 124 bilhões.

Remendado durante um fim de semana de pânico em março de 2023, após o fracasso do SVB, o BTFP tinha uma falha fatal: seu preço dependia do preço de mercado. Quando a mania de redução das taxas de juro começou em Novembro de 2023, as taxas de mercado caíram mesmo quando a Fed manteve as taxas de juro estáveis, incluindo os 5,4% que paga aos bancos sobre as reservas. Alguns bancos mais pequenos usaram então o BTFP para obter lucros de arbitragem, contraindo empréstimos do BTFP a uma taxa de mercado mais baixa e depois deixando o dinheiro na sua conta de reserva com o Fed para ganhar 5,4%. Essa arbitragem fez com que os saldos do BTFP subissem para US$ 168 bilhões.

Frustrado por ver o BTFP ser utilizado indevidamente para obter lucros, o Fed encerrou a oportunidade de arbitragem em Janeiro, alterando a taxa. Também permitiu que o BTFP expirasse em 11 de março. Os empréstimos obtidos antes de 11 de março ainda podem ser implementados por um ano. Até 11 de março de 2025, o BTFP será zero.

Balanço após 12 meses de desaceleração do QT.

Em Maio, a Fed pretende desfazer-se de mais 75 mil milhões de dólares em activos, o que reduziria o balanço para cerca de 7,28 biliões de dólares. Em junho, começa o QT mais lento. Após os primeiros 12 meses de QT mais lento, até o final de maio de 2025, os ativos totais poderão ser inferiores nestes valores:

- Se os pagamentos do principal da MBS continuarem em 15 mil milhões de dólares por mês, em vez de acelerarem, serão removidos 180 mil milhões de dólares até ao final de maio de 2025.

- A subtração de 25 mil milhões de dólares do Tesouro removeria 300 mil milhões de dólares até ao final de maio de 2025.

- O BTFP chegará a zero em março de 2025, arrecadando US$ 124 bilhões.

- Os prêmios não consumidos chegam a US$ 2,2 bilhões por mês, ou US$ 26 bilhões em 12 meses.

- Total: menos US$ 630 bilhões até o final de maio de 2025.

Portanto, sem uma aceleração da implementação do MBS, o balanço diminuirá para aproximadamente 6,63 biliões de dólares até ao final de Maio de 2025.

Gostou de ler WOLF STREET e quer apoiá-lo? Você pode doar. Eu aprecio muito isso. Clique na caneca de cerveja e chá gelado para saber como:

Gostaria de ser notificado por e-mail quando o WOLF STREET publicar um novo artigo? Registre-se aqui.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

A receita da Apple caiu menos do que o esperado, apesar de um início de ano difícil

Digital padrão

Impressão de fim de semana + digital padrão

Acesso digital completo ao jornalismo de FT de alta qualidade com análises especializadas de líderes do setor. Pague um ano adiantado e economize 20%.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

As ações param de cair enquanto a Apple sobe antes dos lucros: encerramento dos mercados

(Bloomberg) — As maiores empresas de tecnologia do mundo lideraram uma recuperação nas ações dos EUA antes dos lucros da Apple Inc., com Wall Street também se preparando para um relatório de empregos na sexta-feira.

Mais lidos da Bloomberg

As ações pararam de cair por dois dias. A Nvidia Corp liderou os ganhos nos fabricantes de chips e a Apple subiu 1,5%. Wall Street espera que a fabricante do iPhone anuncie uma recompra de ações, seguindo os passos das grandes empresas de tecnologia Alphabet Inc. e Meta Platforms Inc. Qualquer notícia relacionada aos recursos de inteligência artificial pode gerar ainda mais entusiasmo.

No período que antecedeu o relatório mensal sobre o emprego, os dados mostraram que os custos laborais nos EUA registaram o maior aumento num ano, à medida que os ganhos de produtividade abrandavam, aumentando o risco de a inflação permanecer elevada. Economistas consultados pela Bloomberg esperavam um aumento de 240 mil nas folhas de pagamento não agrícolas, o ritmo mais lento desde novembro.

O Federal Reserve decidiu na quarta-feira deixar sua meta de taxa de juros entre 5,25% e 5,5%, após uma série de dados que indicavam pressões contínuas sobre os preços. Jerome Powell disse que é improvável que o próximo movimento do Fed seja aumentar as taxas de juros.

“Embora o Fed pareça ter descartado o aumento das taxas de juros, ele também deixou claro que deseja manter as taxas de juros altas por mais tempo”, disse Chris Larkin, da E*Trade do Morgan Stanley. “Os mercados estarão ávidos por quaisquer dados que sugiram que a economia não está a acelerar mais do que no primeiro trimestre.”

O índice S&P 500 oscila perto de 5.040. A Qualcomm, maior vendedora mundial de processadores para smartphones, subiu com base nas expectativas otimistas. recusou. Por causa de expectativas decepcionantes. Os rendimentos do Tesouro de 10 anos permaneceram pouco alterados, em 4,63%. O dólar caiu.

O mercado de opções está apostando que as ações oscilarão amplamente após o relatório de emprego nos EUA de sexta-feira, que os investidores esperam que forneça mais clareza sobre o quanto o Fed reduzirá as taxas de juros este ano.

Espera-se que o S&P 500 se mova 1,2% em qualquer direção após a divulgação, com base no custo das negociações de compra e venda que expiram na sexta-feira, de acordo com Stuart Kaiser, chefe de estratégia de negociação de ações dos EUA no Citigroup.

Esse número, baseado nos preços estendidos da Standard & Poor’s até o fechamento de quarta-feira, é a maior oscilação implícita antes de um relatório de emprego desde março de 2023, disse ele.

As características mais proeminentes da empresa:

-

A Peloton Interactive disse que o CEO Barry McCarthy deixará o cargo enquanto a empresa passa por uma grande reestruturação que reduzirá sua força de trabalho global em 15%, em um esforço para reduzir custos.

-

A MGM Resorts International reportou vendas e lucros no primeiro trimestre que superaram as expectativas dos analistas, aproveitando a recuperação pós-pandemia em Macau e uma nova parceria com a Marriott International que ajudou a preencher os quartos de hotel.

-

A Carvana reportou lucros mais fortes, uma vez que as receitas superaram as expectativas, à medida que a empresa se aprofunda num plano de reestruturação e recupera o dinamismo das vendas.

-

DoorDash Inc., o maior serviço de entrega de alimentos dos EUA, ofereceu uma perspectiva de lucros decepcionante para o trimestre atual, à medida que a empresa investe na expansão de sua lista de parceiros não-restaurantes e na melhoria da eficiência.

-

Moderna Inc. A empresa relatou um prejuízo no primeiro trimestre menor do que Wall Street esperava, já que o corte de custos da gigante da biotecnologia ajudou a compensar um declínio acentuado em seus negócios relacionados ao coronavírus.

-

anunciou a Apollo Global Management Inc. Relatou lucros mais elevados no primeiro trimestre, à medida que a empresa recebeu mais taxas de administração e estabeleceu um recorde de US$ 40 bilhões em crédito privado, uma área-chave de crescimento.

Principais eventos desta semana:

-

Desemprego na zona euro, sexta-feira

-

Desemprego nos EUA, relatório de folhas de pagamento não agrícolas, serviços ISM, sexta-feira

-

O presidente do Fed de Chicago, Austin Goolsbee, fala na sexta-feira

Alguns movimentos importantes nos mercados:

Lojas

-

O S&P 500 subiu 0,4% às 10h31, horário de Nova York

-

O Nasdaq 100 subiu 0,5%.

-

O Dow Jones Industrial Average subiu 0,4%

-

O índice Stoxx Europe 600 pouco mudou

-

Índice MSCI World sobe 0,5%

Moedas

-

O índice Bloomberg Dollar Spot caiu 0,4%.

-

O euro caiu 0,2%, para US$ 1,0688.

-

A libra esterlina caiu 0,3 por cento, para US$ 1,2487

-

O iene japonês subiu 0,1% para 154,40 por dólar

Moedas digitais

-

Bitcoin subiu 2,4% para US$ 58.651,28

-

Ethereum subiu 1,3% para US$ 2.975,97

Títulos

-

O rendimento dos títulos do Tesouro de 10 anos permaneceu pouco alterado em 4,63%.

-

O rendimento dos títulos alemães de 10 anos caiu dois pontos base, para 2,56%.

-

O rendimento dos títulos de 10 anos do Reino Unido caiu cinco pontos base, para 4,31%.

Bens

-

Houve pouca mudança no petróleo bruto West Texas Intermediate

-

O ouro caiu 1% nas transações à vista, para US$ 2.296,52 por onça

Esta história foi produzida com assistência da Bloomberg Automation.

–Com assistência de Ryan Vlastelica e Jessica Minton.

Mais lidos da Bloomberg Businessweek

©2024 Bloomberg L.P.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

-

Economy3 anos ago

O bitcoin pode chegar a US $ 37.000, mas o trader afirma que o preço do bitcoin será maior ‘Um número que você não consegue entender’

-

sport3 anos ago

Os Nets estão tentando adquirir Kevin Love dos Cavaliers, Isaiah Hartenstein

-

Tech2 anos ago

Mike Frasini, presidente da Amazon Games, deixa o cargo

-

science2 anos ago

Rússia ameaça sequestrar o telescópio espacial alemão

-

science2 anos ago

Finalmente sabemos como a lagarta do pesadelo cria presas de metal

-

science2 anos ago

Astrofísicos podem ter encontrado um buraco negro de massa intermediária na galáxia de Andrômeda

-

Tech4 meses ago

ZOTAC confirma que quatro dos nove modelos Geforce RTX 40 SUPER terão preço MSRP

-

sport10 meses ago

USMNT empata com a Jamaica na primeira partida da Copa Ouro da CONCACAF: o que isso significa para os Estados Unidos